翻过2022年关,猪肉板块反弹了一波,引发投资圈的广泛讨论。有人说,今年的大行情才刚刚开始。有人说,猪肉还会再次触底,行情并不可持续。

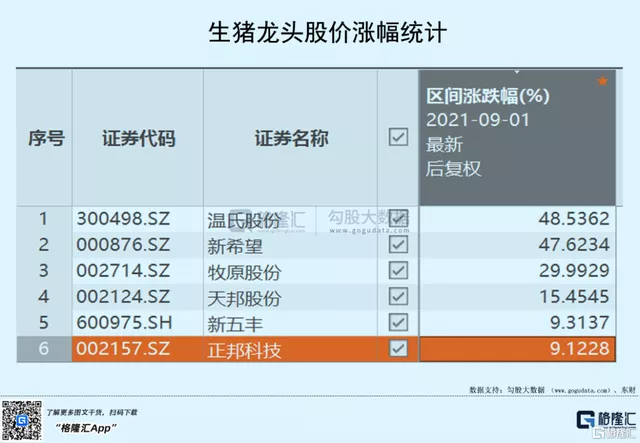

翻开金融交易终端,我们发现,猪肉行情其实从去年9月初就开始了。养殖ETF大涨23%,新希望和温氏大涨近50%,牧原大涨30%。

1月1日,外三元出栏价为16.45元/公斤,到了1月19日,猪价掉到了14.22元/公斤,跌幅高达13.5%,最近略有反弹,最新猪价为14.6元/公斤。

猪价超预期大跌,缘何股价超预期大涨?

股票定价逻辑是未来所有现金流进行折现的结果,交易是未来,而不是当下。这跟期货、现货交易有很大区别。去年三季度,养猪行业失血严重,11家上市猪企巨额亏损逾220亿元(最新数据,温氏去年全年亏损130亿+)。猪价持续下跌至10月初,见见10.63元。然而猪企股票于9月初便大幅反弹至今。

这跟当前的锂矿行情完全相反。去年9月至今,锂矿价格持续攀升,一度突破30万元,而龙头股价,诸如赣锋、天齐于9月1日跌停,开启大幅回调模式,至今跌幅分别为44%、40%。

那么,如何看待2022年的猪肉行情呢?

01猪价

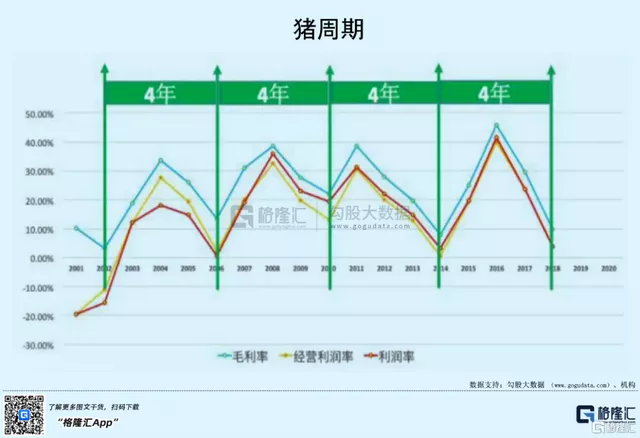

过去20余年,养猪行业有明显的周期性,大致每个周期4年。在周期波谷的时候,行业毛利率与净利率很低,周期波峰的时候,则相反。

2006/7—2010/2,上升周期20个月,下跌周期27个月,猪价最低5.96元,猪价最高17.45元,最大涨幅192%。

2010/5—2014/4,上升周期16个月,下降周期31个月,猪价最低9.08元,猪价最高19.92元,最大涨幅119%。

2014/4—2018/5,上升周期26个月,下降周期23个月,猪价最低10.01元,猪价最高21.2元,最大涨幅112%。

纵观过去3轮猪周期,每次跨度4年,上升与下降阶段时间不一,且猪价最低与最高波动幅度不超过200%。

2018年8月,非洲猪瘟第一次传到中国,非常深远地改变了整个养猪行业。

非瘟进来之后,大规模去生猪产能,能繁母猪大幅减少。到2019年9月,能繁母猪出栏量仅有1905万头,较历年出栏高峰下滑50%之多。这是历次猪周期都不曾有过的情况,过去能繁母猪下滑10-20%也就差不多了。

能繁见底,当月猪价已经飙升至21.6元,超过历史猪周期历史最高记录。猪价高企,且能繁大幅锐减,行外内资本均看到了养猪爆赚的大机会,预期高猪价会持续很多年,纷纷大规模扩产养猪。

想要扩产,得要有二元母猪。而二元母猪存栏严重不足,市场上便开始大规模把育肥三元猪留种,成为后备母猪。然而三元母猪与二元母猪的养猪能效差别巨大,前者仅为后者的60%—70%。

本该出栏的三元猪被留种用,能留则留,市场供需进一步失衡,猪价在2019年11月变冲高至41.4元/公斤,并在高位震荡了1年有余。

能繁母猪也看似恢复得很快,短短6个月飙升至3381万头,大致回到爆发非瘟前的水平,到2020Q3-Q4更是翻了1倍。

其中,2020年2月能繁母猪为2097万头,3月就到了3381万头,实际上不可能一个月飙升如此之快。这是由于当时农业部统计口径发生变化,把三元留种等数据全部放了进来。

每一胎6个月,2胎大致也就1年时间。三元能繁能效低,繁育2胎,就会被作为商品猪供应市场(2020Q2三元留种的话,2021Q2就会被卖掉,且母猪体重是标准商品猪的2倍)。叠加扩产之后商品猪的大规模出栏,2021Q2猪价开启价格崩盘模式,一直深跌至9月底。期间,在二季度跌破成本价后,加剧了养殖户的恐慌性抛售。因三元留种养殖成本大致在21-22元/公斤,非常之高。

2021年6月,能繁母猪见顶,为4564万头,接着连续数月持续下滑。如果按照能繁高峰来计算,10个月后,生猪出栏量还有一波集中供应,大致会出现在2022年4月,猪价有望再次探底。

但这一波超出市场所有人预期的大跌,会给养猪行业带来远超过往猪周期的冲击。

2021Q2,9家上市猪企每卖一头猪平均亏损503元,三季度平均亏损1073元,二个季度累计亏损368亿元。正邦科技二个季度把过去2年多猪瘟以来赚到的所有利润全部回吐,新希望、温氏也差不多。

而过往的猪周期每头亏损100-300元。

如果持续亏损到明年5月,相当于亏2批次的猪,产业失血非常严重,财务上去杠杆非常彻底。还有猪价暴跌之后,养猪主体均产生巨额亏损,行业信用评级将极速收缩,未来产能恢复会变得更慢。

一旦猪周期出现拐点,未来猪价上行持续时间可能会远超过往猪周期。猪价也有可能再次回到40元以上的绝对高位。到那时,谁有出栏量,谁就是大赢家。

02出栏量

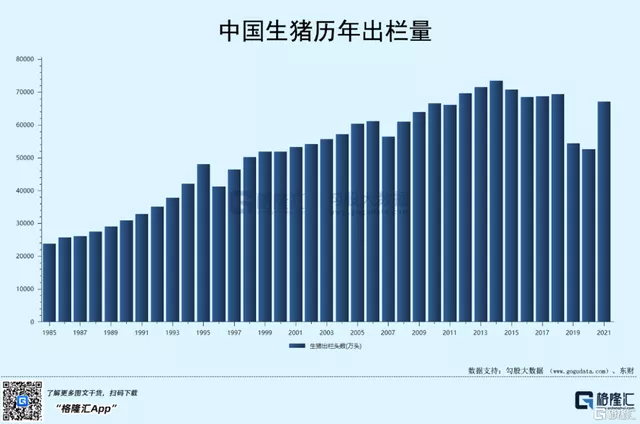

2021年,中国生猪出栏量约为6.8亿头,较2020年大幅增长29%,基本回到猪瘟之前的出栏水平。

2021年,牧原出栏高达4026万头,同比大幅增长122.3%,市占率已经攀升至5.9%。

2013—2021年,牧原从131万头增长至4026万头,年复合增速高达53.44%,从无名之辈跃摇身一变成为猪企一哥。2021年,牧原建成生猪产能高达8000万头,如果按照过往80%的产能利用率来计算,2022年乐观预计将高达6400万头。

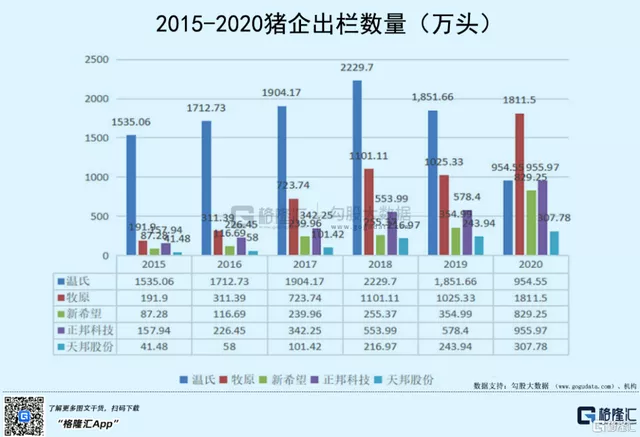

再看过往的猪老大,温氏2013年高达1000万头,是牧原的7.7倍。一直到2018年,达到2229.7万头。猪瘟之后,出栏量大幅暴跌。2019年为1851万头,2020年为954万头,2021年为1321万头。

温氏赶了一个大早,从老大变成了老三,8年一共增长了321万头,年复合增速区区只有3.5%。

再来看行业另外一匹“黑马”——正邦科技。2013年出栏115万头,飙升至2021年的1493万头,成为猪企老二,年复合增速高达37.77%,低于牧原,但成长性非常可观。

这轮猪周期,正邦高成本扩张太过激进,从2019年的578万头增长至1493万头,3年扩张逾900万头。但正邦这一超级赌局,打错了算盘,导致现在陷入资金链容易断裂的巨大风险之中。

截止三季度末,正邦负债率已经高达75%以上,控股股东及其一致行动人累计质押融资的比例已经超过80%。公司目前几乎没有融资空间了。

但公司运营与存栏猪均要消耗大量现金流。三季度末,账上现金60.7亿元,受限40多亿,可以自由周转的现金只有10个多亿。另外四季度猪价太低,无法覆盖成本,账上可自由支配现金可能所剩无几。

如果按照12月每个月80万的出栏量计算,今年上半年加上能繁母猪以及后备母猪将近600万头,每个月需要消耗饲料现金10亿元,代养费每个月还有1亿多元。此外,公司每个月固定三费支出将近5亿元(按照去年前三季度平均来算)。而短期借款(1年之内需要还款)高达140亿,平均每个月高达11.7亿。这样算下来,正邦每个月需要的现金至少需要27亿元。而收入按照12月来看,只有12.9亿元。

初略的算,没有融资进来,正邦每个月现金缺口高达14亿元以上。即便猪价在年中拐点向上,可能跟正邦没有关系了。正邦没有足够的现金熬过行业低谷,可能大量卖生物性资产续命。

还有新希望,作为饲料大王,在猪瘟这一波同样扩张异常激进。2019-2021年,出栏量分别为355万、829万、997.8万,3年复合增速为67.6%。但与正邦一样,高成本扩张后遭遇猪价的崩盘,现金流非常紧张。负债率已经攀升至65%,短期借款攀升至201.5亿元(同比暴增94%)。但不同的是,新希望背后有新希望集团。在去年11月,南方希望和新希望集团耗资约45.18亿元参与认购公司可转债发行。今年1月,新希望集团参与发行公司定增,注资45亿元。

在2021年猪价崩盘之年,正邦、新希望均遭遇了水逆。前者目标出栏量为2000-2500万,实际完成率不足最低目标的75%,且遭遇资金链断裂,乃至破产危机,后者完成最低目标出栏量的40%,同样遭遇巨大的生存压力。

而牧原低成本扩张,一年多增出栏2200多万头,且现金流算是上市龙头猪企中最好的。在温氏巨亏130亿元之际,牧原大幅盈利65-80亿元。

牧原能在其他上市猪企遭遇“活下去”危机的时候,能够逆势大幅扩张产能,得益于商业模式以及技术的突破。

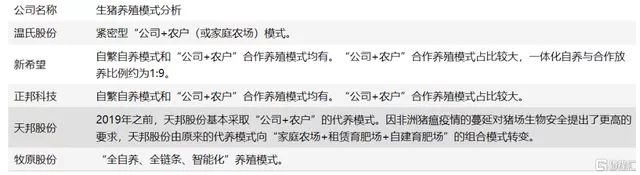

牧原采取的是自繁自养、重资产模式,而温氏、正邦、新希望绝大部分采取的是“公司+农户”的轻资产模式。这是牧原能够从小弟变成老大的决定性因素。

(生猪商业模式对比,来源:公告)

此外,牧原经过多年繁育,基因选优,开发出了“二元轮回育种体系”,可以兼商品和种用两种用途。这是一个挺有颠覆意义的事,让在行业低谷时可以自主调控生产节奏、景气周期时可以迅速扩张产能。非洲猪瘟爆发以来,牧原以很快的速度恢复自己的产能,且能够快速为行业供给除了商品猪以外,还有大量的种猪与仔猪。这抬升了牧原的毛利率水平。

等猪价春暖花开,谁是大赢家,谁是输家,一目了然。

03尾声

生猪产业链上游为饲料与兽药等,中游为养殖,下游为屠宰与食品。模糊估算整个猪肉产业链为3万亿市值,而生猪养殖环节占全行业的45%,约为1.4万亿产值。

1.4万是什么概念?2019年白酒行业市场规模为5617亿,2019年家电市场规模为8032亿,2019年中国医药行业市场规模为1.63万亿。

而在养殖行业里,市场格局非常清晰,一家独大。而行业外资本又很难大规模进入。虽然养猪门槛很低,但大规模养猪,能保持良好经济效益,且不断提升养殖效率的门槛却很高。过去几年,有超过1000家房企宣布转型养猪,但均没有形成气候。因为养猪偏偏是一个需要不断积累、不能在短时间大规模扩产的行业,需要在土地、大规模建设、引种、扩繁、育肥上持续投入。赚快钱、玩资本,在养猪行业是行不通的。

风物长宜放眼量。资本市场每天的波动撩动人心,但视线拉长,接下来猪价很快拐点向上,且持续的时间会很长,一些龙头猪企产能扩张很快,享受戴维斯双击亦是必然。

猪价未动,帆已起航。市场的聪明投资者早于去年9月开始下注,提前猪价拐点至少3个季度。现在呢,位置不算太高,即便下跌,再次挑战去年低位几无可能,但向上空间足够有想象力。

人生也是这样,落难时不陪伴,富贵时却牵手,没有这样的好事,所以先吃点亏又何妨。

最新发布