改革开放以来,中国畜牧业产出不断增长,畜产品产量经过快速增长后进入低速增长阶段。居民消费结构升级促进牛羊肉进口大幅增加,国内新增的乳制品需求主要通过进口得到满足,禽蛋进出口大幅下降后长期停留在低位水平,畜产品进口来源呈现更加多元化格局。肉类和禽蛋价格持续大幅波动,生鲜乳价格低位徘徊的同时乳制品价格持续上升。畜牧业养殖成本的规模效应因畜种而异,但动态看畜牧业规模养殖的成本节约效应比较明显,养殖业整体盈利状况稍有改善。为促进畜牧业健康持续发展,应加强畜产品质量监督,提高畜牧业国际竞争力;健全市场信息服务体系,合理引导畜产品生产与流通;提高畜牧业产业组织化水平,完善产业链利益联结机制。

1 畜产品生产形势

自20 世纪80 年代国家放开猪肉、蛋、牛奶等畜产品价格后,畜牧业加快发展,其总产出呈不断增长趋势。但自2000 年以来,畜牧业总产值增速放缓,其占农林牧渔业总产值的比重在2008 年达到最高值35.5%后由增长趋势转为下降趋势,2019 年该比重下降至26.7%。经过快速持续增长后,当前中国肉类和牛奶生产均处于徘徊状态,其中肉类总产量于2010 年进入徘徊阶段,2015 年以来甚至呈下降趋势;而牛奶总产量在2008 年“三聚氰胺”事件以后进入徘徊阶段;禽蛋产量则是自1997 年开始进入低速增长阶段。

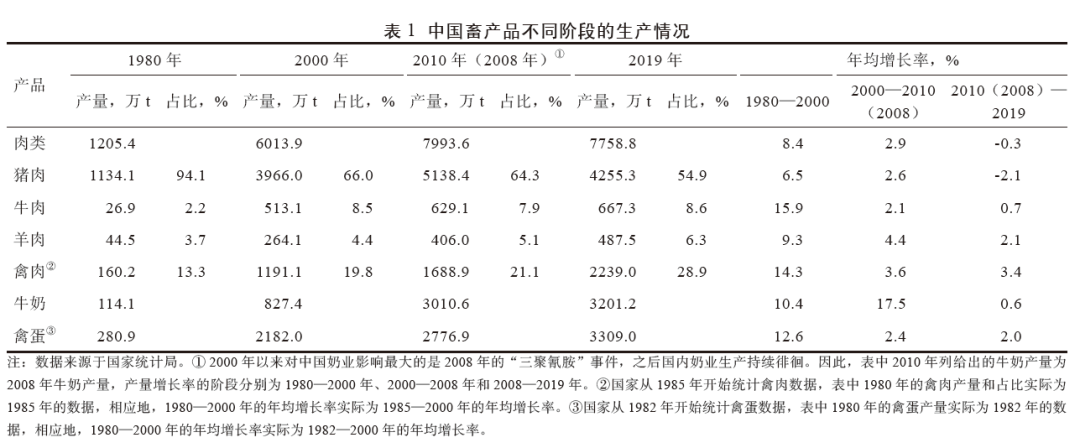

中国畜产品生产大致可以分为3 个阶段(表1),对于肉类生产而言,2000 年以前为快速增长时期,1980—2000 年,中国肉类产量从1 205.4 万t 增加到6 013.9 万t,年均增长8.4%;2000—2010 年为低速增长时期,肉类总产量年均增长率为2.9%;2010—2019 年为徘徊时期,由于2019 年肉类减产幅度较大,该阶段肉类产量年均增长率为-0.3%,2019 年肉类产量为7 758.8 万t。

对于牛奶生产而言,2000 年之前为缓慢增长时期,1980—2000 年牛奶产量从114.1 万t 增加到827.4 万t,年均增长10.4%;2000—2008 年为快速增长时期,牛奶产量年均增长17.5%;2008 年至今为徘徊时期,该期间由于牛奶质量安全事件频发及消费者信心不足,牛奶产量在2008 年的水平上下波动,2019 年牛奶产量为3 201.2 万t,2008—2019 年年均增长率仅为0.6%。

对于禽蛋生产来说,1996 年之前为高速增长阶段,1982—1996 年年均增长14.9%,期间多数年份同比增幅都在10% 以上;1997 年禽蛋产量出现改革开放之后的首次负增长,此后禽蛋进入低速增长阶段,1996—2019 年年均增长2.3%。2019 年,猪肉产量因非洲猪瘟疫情出现大幅下降,禽蛋作为动物蛋白的重要替代性来源,产量出现近10 年最大同比增幅。

从肉类生产结构来看,受消费习惯和价格的影响,猪肉一直是主要的肉类生产和消费产品。随着经济的增长和居民消费结构的转型升级,在基本的动物源蛋白和热量消费需求得到满足的基础上,肉类消费必然向多元化结构转变。在此过程中,猪肉产量所占肉类总产量的比重呈下降趋势,但仍为第一大肉类品种;禽肉因为价格优势产量增长明显,始终为第二大肉类产品;牛肉和羊肉产量占比相对较低,但其产量均呈平稳增长趋势。1980—2019 年,猪肉产量占肉类总产量的比重从94.1% 下降到54.9%,牛肉产量占比从2.2% 提高到8.6%,羊肉产量占比从3.7% 提高到6.3%;1985—2019 年,禽肉产量占比从13.3% 提高到28.9%(表1)。

2 畜产品贸易形势

2.1 消费结构升级促使牛羊肉进口大幅增加

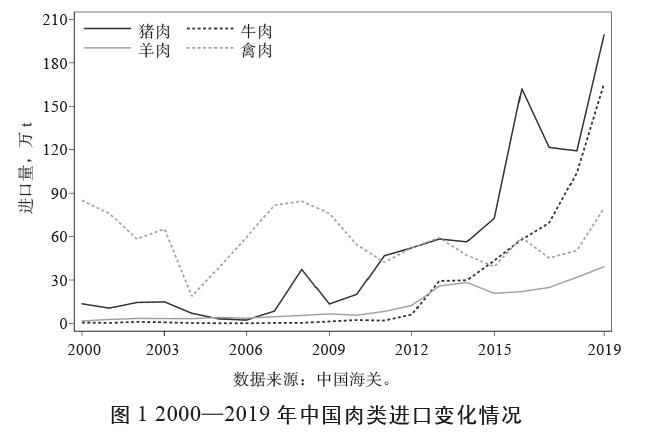

中国自2008 年首次出现肉类贸易逆差以来,肉类产品的进口规模和进口依存度大幅提高。猪肉进口量2009 年以来快速增长,牛肉和羊肉进口量2012 年以来有较大幅度增长(图1)。2009—2019 年,猪肉进口量从13.5 万t增加到199.4 万t,占国内产量的比例从0.3% 提高到4.7%。2012—2019 年, 牛肉进口量从6.1 万t 增加到166.0 万t,占国内产量的比例从1.0% 上升到24.9%。羊肉进口量从12.4 万t 增加到39.2 万t,占国内产量的比例从3.1% 上升到8.0%。但自2010 年以来禽肉进口量总体上保持平稳态势,一直在50 万t 上下波动。2019 年猪肉价格暴涨引起对替代性肉类品种的需求大幅增加,导致禽肉进口量大幅上升到79.7 万t。与2010年相比,2019 年国内禽肉产量和进口量均大幅提高,进口量占国内产量的比例变化不大,2010 年该比例为3.2%,2019 年小幅提高到3.6%。

与进口量相比,中国肉类出口规模较小,2019 年中国猪牛羊禽肉进口量为484.3 万t,而出口量为54.1 万t,其中禽肉出口量为51.2 万t,占猪牛羊禽肉出口量的94.7%,猪肉、牛肉和羊肉的出口量分别为2.7 万t、218.0 t、1 954.3 t。忽略库存因素,假设总产量与净进口量之和(表观消费量)代表总需求量,那么2000—2019 年,国内猪肉新增需求的38.9%、牛肉新增需求的51.5% 和羊肉新增需求的14.3% 要靠进口来满足,禽肉新增需求完全由国内供给满足。如果以产量与总需求的比值来衡量自给率,2000—2019 年,中国猪肉自给率从99.8% 下降到95.6%,牛肉自给率从100.2% 下降到80.1%,羊肉自给率从99.5% 下降到92.6%。与猪肉和牛羊肉不同,这一时期国内禽肉产量的增长量超出需求的增长量,禽肉自给率从97.6% 提高到98.8%。

从整个肉类消费结构来看,猪肉和禽肉消费未来将保持稳定,动物蛋白消费的主要增量在于牛羊肉与水产品,猪肉进口将保持稳定并略有增长。近年来,中国牛肉和羊肉进口规模大幅增长的原因在于:一方面,国内肉类消费结构快速升级,猪肉消费趋于饱和,牛羊肉消费量快速增长,但国内牛肉、羊肉已经无法满足国内消费需求,必须通过进口满足,由此带来牛羊肉进口快速增长;另一方面,国际贸易环境促进了牛羊肉的进口,2008 年以来中国先后与牛羊肉生产大国新西兰、澳大利亚签订自贸协定,2015 年随着“一带一路”倡议的实施,逐步开放内陆地区进口肉类指定口岸,同年解除巴西牛肉进口禁令,并于2017 年全面解除持续13 年之久的美国牛肉进口禁令。2018 年和2019 年牛羊肉进口规模的增加除了受以上因素的影响外,也受到非洲猪瘟导致的牛羊肉对猪肉的替代消费需求增长的影响。

2.2 新增乳制品需求主要通过进口得到满足

从20 世纪90 年代中期开始,中国就已经成为乳制品净进口国,且乳制品进口量远远大于出口量,贸易逆差呈现扩大趋势。

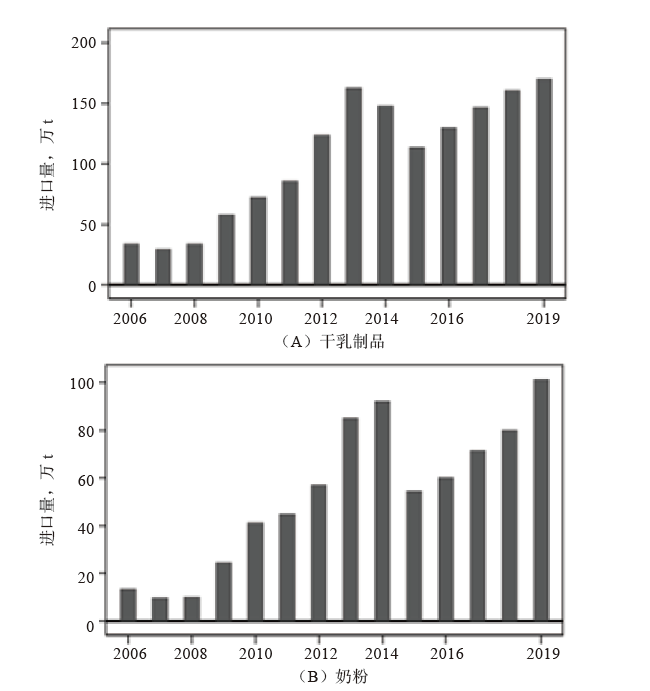

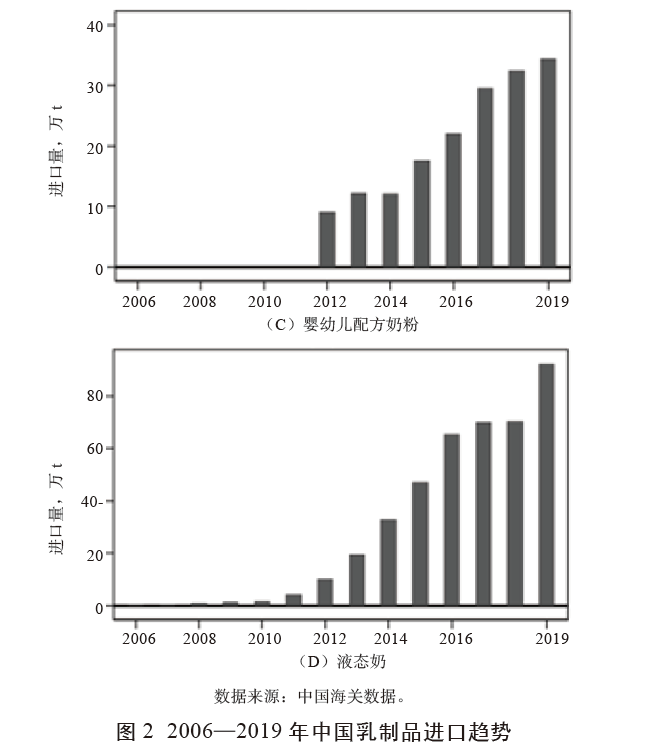

2006—2019 年,中国乳制品进口总量从34.78 万t 增加到297.3 万t,进口总额从5.58 亿美元增加到111.3 亿美元。其中,2006—2019 年干乳制品进口量从34.33 万t 增加到204.9 万t,液态奶进口量从0.46 万t 增加到92.4 万t(图2)。中国乳制品出口量很小,主要出口产品多年来一直以广东供应香港的鲜奶为主。2019 年,中国出口乳制品5.4 万t,其中干乳制品出口量为0.9 万t,液态奶3.0 万t。2019 年乳制品净进口291.9 万t,折合原料奶1 730.9 万t,相当于国内牛奶产量的54.1%。2019年全国奶类总产量为3297.6 万t,当年中国奶源自给率约为65.6%。2008 年以来,在原料奶产量徘徊不前的情况下,国内95.6% 的新增乳制品消费需求是通过进口得到满足的。

分品种来看(图2),中国进口的干乳制品主要是原料奶粉和乳清粉,原料奶粉被用于包括UHT 液态奶在内的乳制品生产,从奶源供给角度对国内原料奶具有替代性,原料奶粉大量进口直接抑制了国内奶牛养殖业发展。2019 年中国原料奶粉进口量为101.5 万t,乳清粉进口量为45.3 万t,这两项折合原料奶的进口量就分别达到811.8 万t 和362.7 万t。在经历了多年快速增长后,婴儿配方奶粉的进口量增幅有明显下降,2019 年进口量为34.5 万t,同比增长6.5%。液态奶进口量在经过多年快速增长后增速原本有所放缓,但是在猪肉供给与消费需求因非洲猪瘟疫情受到较大抑制的情况下,2019 年乳制品消费需求快速增长,进而驱动液态奶进口大幅增加。2019 年,液态奶进口量同比增长31.3%,其中鲜奶进口量同比增长32.3%,酸奶进口量同比增长9.6%。

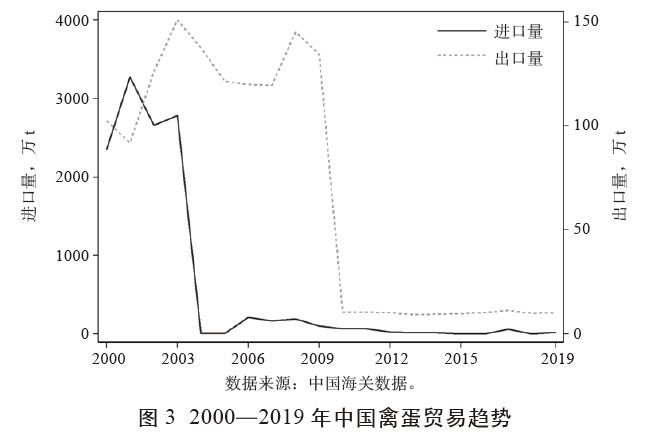

2.3 禽蛋进出口大幅下降后长期停留在低位水平

禽蛋进出口与肉类、乳制品存在显著差异(图3)。首先,禽蛋进口量一直处于很低的水平。其是自2004 年进口量从上年的2 783.5 t 断崖式降至9.2 t 之后,禽蛋进口量长期停留在微量水平,2006 年最高时只有214.6 t,多数年份不足100 t。其次,禽蛋出口量一直高于进口量。2010 年之前禽蛋出口量基本都在100 万~150 万t,自2010 年骤降至10.5 万t 后一直在10 万t 上下变动。2010 年以来,禽蛋净出口量也是在10 万t 左右。

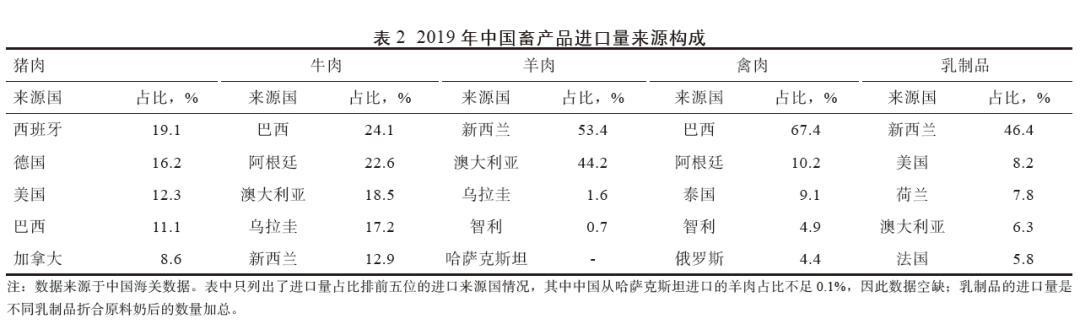

2.4 进口来源呈更加多元化格局

2009 年以来,随着中国肉类进口规模的急剧增长,肉类进口来源结构也经历了较大变动,整体呈现进口来源多元化趋势。2009年中国猪肉进口来源国有美国、加拿大、丹麦、西班牙、法国等5 个国家,2019 年中国新增16 个国家的肉产品准入,猪肉产品准入国家达到20 个,其中西班牙、德国、美国等是当前猪肉进口的主要来源国。

2013 年之前,中国一半以上的进口牛肉来自澳大利亚,之后从乌拉圭和巴西进口的牛肉数量在不断增长,2016 年以来,巴西一直是中国牛肉第一大进口来源国,2019 年来自巴西的牛肉进口量占比为24.1%。

比较而言,中国羊肉进口格局相对稳定,近年来,96% 以上的羊肉来自新西兰和澳大利亚,2019 年从新西兰和澳大利亚进口的羊肉占比分别为53.4% 和44.2%。

以2010 年为拐点,中国禽肉进口来源从以美国占绝对多数向以巴西占绝对多数、拉美为主要来源地转变,2013 年以来巴西均为中国禽肉第一大进口来源国,2019 年来自巴西的禽肉占67.4%(表2)。

当前,中国乳制品进口主要来自新西兰、美国、法国、荷兰、澳大利亚、法国等乳业发达国家(表2)。自1999 年以来,新西兰一直是中国乳制品进口的第一大来源国,2008 年中国与新西兰建立自由贸易区以后中国自新西兰进口量更加快速增长。2019 年,按折合原料奶的数量,中国从新西兰进口乳制品的数量占总进口量的46.4%。分品种来看,新西兰是当前中国原料奶粉、鲜奶、奶油和奶酪的第一大进口来源国,美国是乳清的第一大进口来源国,荷兰是婴幼儿配方奶粉的第一大进口来源国,而德国是酸奶的第一大进口来源国。中国乳制品在进口来源国呈现多元化的同时,也具有进口集中度较高的特征,尤其是奶油、奶粉和酸奶进口集中度更高,2019 年中国奶油进口量的83.0% 和奶粉进口量的74.4% 来自新西兰,酸奶进口量的75.1% 来自德国。

3 畜产品市场形势

……

4 畜牧养殖业成本收益分析

……

5 促进畜牧业持续健康发展的对策建议

最新发布