2022年8月,云南神农集团陆良猪业营养工厂建成投产。作为神农在云南投资建设的第五个饲料厂,该工厂将实现年产猪饲料超50万吨。不单神农,今年多家饲料巨头加快布局云南市场,安佑、金钱在云南玉溪建设新厂,大北农在云南保山建设年产18万吨猪饲料科技园一期项目。

“当前是云南饲企抢占未来高地的关键时期。”金钱饲料(昆明)有限公司总经理郝钢向记者表示,云南饲企或在未来十年进入高度竞争阶段。近年来,伴随养殖业的集约化进程,云南的饲料工业进入高速发展时期,在猪料、反刍料市场的强力拉动下,云南饲料年产量突破700万吨。未来,各大巨头饲企在云南的市场角逐将愈发激烈,云南饲料行业正悄然孕育新的变局。

1饲料总产量三年连涨 猪料年产量达513万吨

云南省是我国畜牧业大省。记者统计得知,2021年云南省出栏生猪4192.2万头,同比增长21.40%;牛、羊和家禽出栏量分别为345.2万头、1194.8万只和34508.6万只,同比增长率达2.77%、1.47%和0.82%。

近四年,云南养殖业呈稳步增长之势,生猪养殖体量迅速壮大,反刍动物体量增长显著。养殖端的变化带动上游饲料工业的发展,去年云南省饲料工业总产值突破300亿元,当年产值高达342.74亿元,同比增长29.5%,占全国总产值的3%。

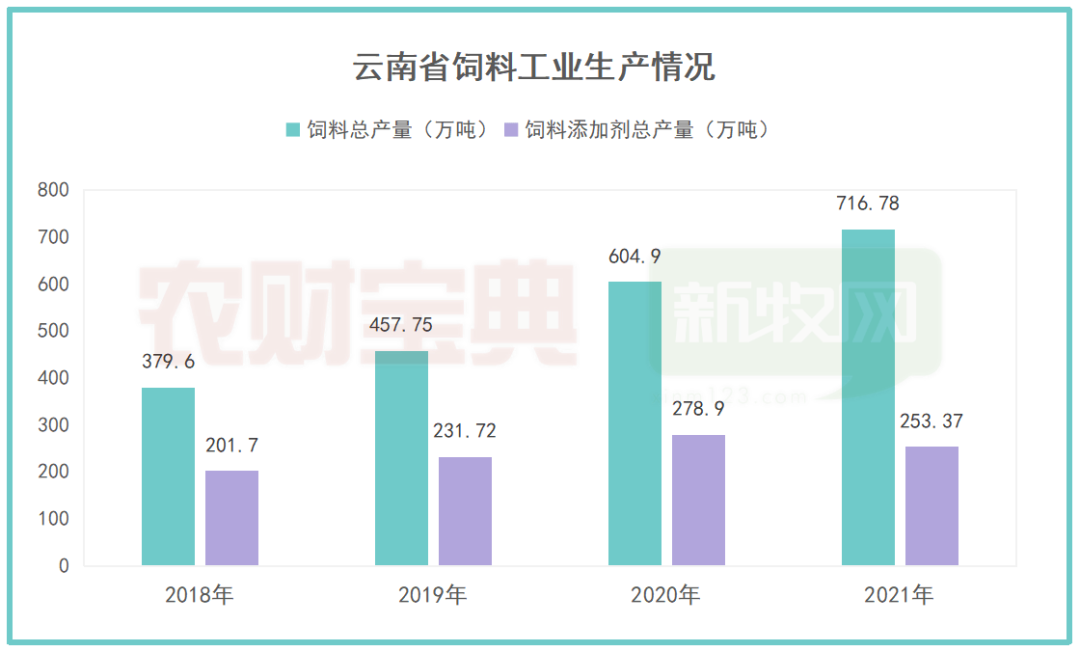

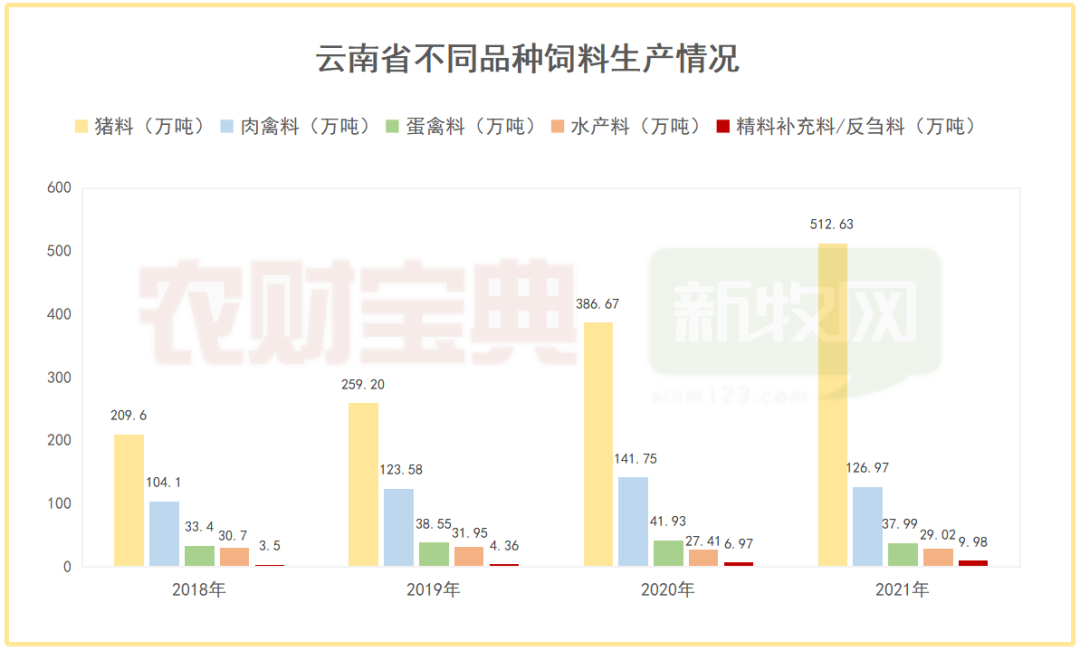

从整个饲料工业生产情况看,去年云南饲料添加剂的生产稳中略降,饲料产量则呈现高速增长,达到716.78万吨,与2018年相比增长了88.83%。2019年-2021年,云南饲料产量增长率连续三年超20%。

分类型看,近四年云南地区配合饲料产量持续提升,去年达600.94万吨,与2018年相比翻了一番;浓缩饲料与添加剂预混合饲料稳中略有增长,2021年两者的产量分别为110.25万吨和5.6万吨,同比增长19.97%和5.66%。

分不同品种看,猪料和反刍料是拉动云南饲料产业增长的两大主力。2021年云南猪料产量高达512.63万吨,同比增长32.58%,与2018年比增长1.45倍。尽管反刍料体量不大,但云南的反刍料连涨四年,去年产量已接近10万吨。

郝钢认为,长久而言,云南饲料产量将维持较高水平。一方面,近年牧原、新希望、正大、唐人神等养殖巨头加速布局云南,生猪养殖量的增长拉动饲料产业需求;另一方面,云南也是南方牛羊产业发展的潜力股。数据显示,2021年末云南存栏871.0万头牛,存栏1362.4万只羊,全省牛、羊养殖规模化水平进一步提升。

2饲料市场容量约1400万吨/年 昆明、曲靖和大理为主要产区

“如果将不同类别的饲料都折合为全价料,云南全省的饲料市场容量大概为每年1300-1400万吨。”昆明特驱饲料有限公司总经理刘松林告诉记者,云南本土的饲料生产无法满足全省的养殖需求,成品料供应占据一半市场。

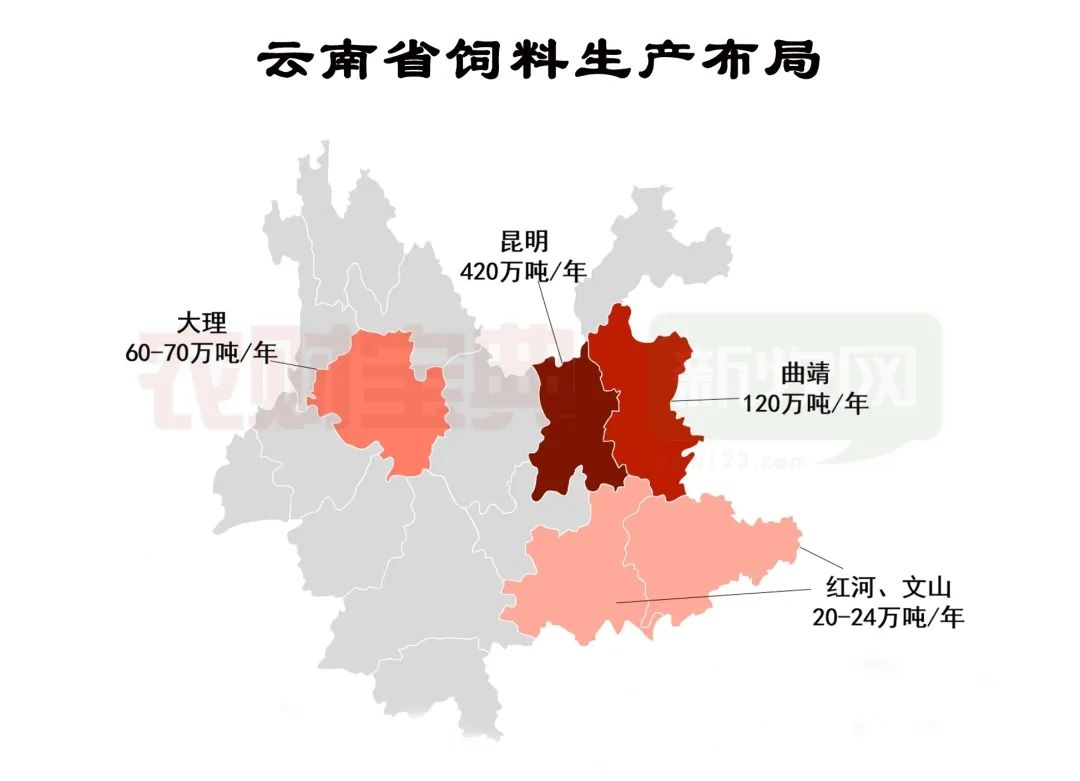

记者发现,去年云南配合饲料年产量约601万吨,以1300万吨/年的市场容量计算,成品饲料缺口约700万吨/年。当前,云南的饲料产能主要分布于滇西北、滇中、滇东北及滇东南部,其中滇中、滇东北地区的产能最大,据《农财宝典》新牧网记者调研测算,昆明和曲靖合计每年可供应约540万吨成品饲料。

刘松林介绍,昆明是云南地级市中最大的饲料生产区域,其中宜良县北古城镇饲料工业园区汇聚省内多家巨头饲企,年产饲料240万吨左右,占据全省近1/3的饲料产能,另外一部分厂家则分布于嵩明县、安宁市(县级市)等地,产量约180万吨/年。

曲靖是第二大饲料产区,大理次之,红河、文山随后。记者调研得知,曲靖的饲料企业主要聚集于马龙区和陆良县,年产饲料约120万吨;大理的饲料产能则位于祥云县,年产饲料60-70万吨;红河、文山合计饲料产量约20-24万吨/年。

除了本土产能,云南的饲料供应还包括养殖户的自配饲料及省外调入不同类别的饲料产品。刘松林向记者表示,每年云南地区的饲料供应有一部分从广西、河南、山东等省份调入。其中,广西调入云南的饲料以全价料为主,每年调入量约120万吨,禽料以力源为代表,猪料则有海大、通威、新希望等企业。河南、山东及其他沿海地区则主要向云南输送预混料、浓缩料和教保料。

3 14家巨头年销量总和达478万吨 未来十年云南饲料业将加速洗牌

谈及云南饲料工业的起步,多位行业人士不约而同向记者说起两个名字,一为正大,二为黄龙山。据了解,昆明黄龙山饲料工贸有限公司始建于1979年,是云南本土的老牌饲企,2005年股改后从国企转为股份制民营企业。昆明正大有限公司于1991年成立,作为引领中国农牧业的外商“0001号”,正大同样是云南饲料业起步的先锋。

不过,时易事移,随着众多饲料巨头入主云南,云南饲料业的集约化程度逐渐提高,市场竞争日益剧烈,云南饲企的龙头也已易主。云南一位饲料企业相关负责人向记者透露,2021年云南饲料销量前三名分别为双胞胎(60-70万吨/年)、正邦(50-60万吨/年)和安佑(50万吨/年),这三家企业均达到年销超50万吨的级别。其中,双胞胎生产猪料,正邦的产品中猪料占90%,安佑则猪料与禽料比例为4:1。

总体而言,云南头部饲企大概可以分为三个梯队:

第一梯队为年销30万吨以上,包括双胞胎、正邦、安佑、神农和新希望;

第二梯队为年销10-30万吨,包括海大、正大、力源、傲农、特驱、西南集团、大台农、联和及东方希望;

第三梯队为年销10万吨以下,包括金钱、铁骑力士、滇大、滇农、快大多、巨星、普瑞纳、黄龙山等企业。

记者统计发现,仅第一梯队5家饲企总销量便达到268万吨/年,占去年云南饲料总产量的37.38%。目前年产销量在10万吨以上的企业有14家,前两个梯队14家饲企合计年销量达498万吨,占去年云南饲料总产量的69.46%。

“强者更强,弱者逐渐退出市场,这是行业的必然趋势。”刘松林分析道,云南的饲料工业从上世纪90年代开始逐步发展起来,落后广东十年,目前仍存在较大的发展空间,处于过渡时期。这与郝钢的判断不谋而合:云南饲企或在未来十年进入高度竞争阶段。

另有行业人士指出,尽管当前云南饲料业的发达程度不比两广地区,但未来急剧变化的市场终将出现寡头。如果企业不提早做未来的战略布局,可能错失关键的发展时机。

对此,云南本土的上市巨头神农集团的动作值得关注。日前,神农在云南建设的第五个饲料厂——陆良猪业营养工厂正式投产,神农集团相关负责人告诉记者,该工厂占地达60143平方米,将实现年产猪饲料超50万吨,可覆盖超100万头生猪。

不只神农,近两年多家饲企巨头陆续在云南新建饲料产能。据记者不完全统计,东方希望、大北农、安佑、金钱也在云南大理、保山、玉溪、陆良等多个地区建设新饲料厂,合计年产能近130万吨。

郝钢表示,金钱集团重资布局云南,2023年玉溪新厂将建成投产。“公司面向未来建设9条生产线,包括猪料线3条、禽料线3条、水产料线2条、反刍料线1条,投产后单厂年产能可达50万吨。”

4内陆运输不便致原料价格高昂 未来预混料、浓缩料市场将向两极发展

云南地处内陆,缺乏港口,导致云南原料价格波动比其他省份更为剧烈。一位行业人士坦言,小麦从山东、河北、河南、安徽一带运到云南,价格大概高300元/吨;玉米从新疆方向进入云南,价格高90-100元/吨。另外,云南豆粕主要从两广地区(广西钦州、防城港,广东湛江等地)调运,价格比两广地区贵200元/吨以上。

据Mysteel数据,9月中旬,云南昆明的43豆粕冲至5120元/吨,在全国24个城市中价格最高。对此,海大集团旗下海芯集团总裁常磊分析道,“云南原料价格高是事实,但对饲料企业来说,思考如何将规模和效率做上去才是关键。”

尽管云南地区原料运输成本挤压饲企利润空间,对养殖户也造成困扰,但行业人士仍然看好云南饲料产业的未来。一位原料贸易从业者马先(化名)向记者分析,首先,云南的环境利于养殖业发展,近年规模养殖企业在云南的扩张倒逼上游饲料产业的需求,在行业集中度还未达到顶峰的云南,饲料企业具备充足的发展空间;其次,云南本土具备玉米产区,有利于养殖户、饲料厂增加原料供应来源、降低原料成本。

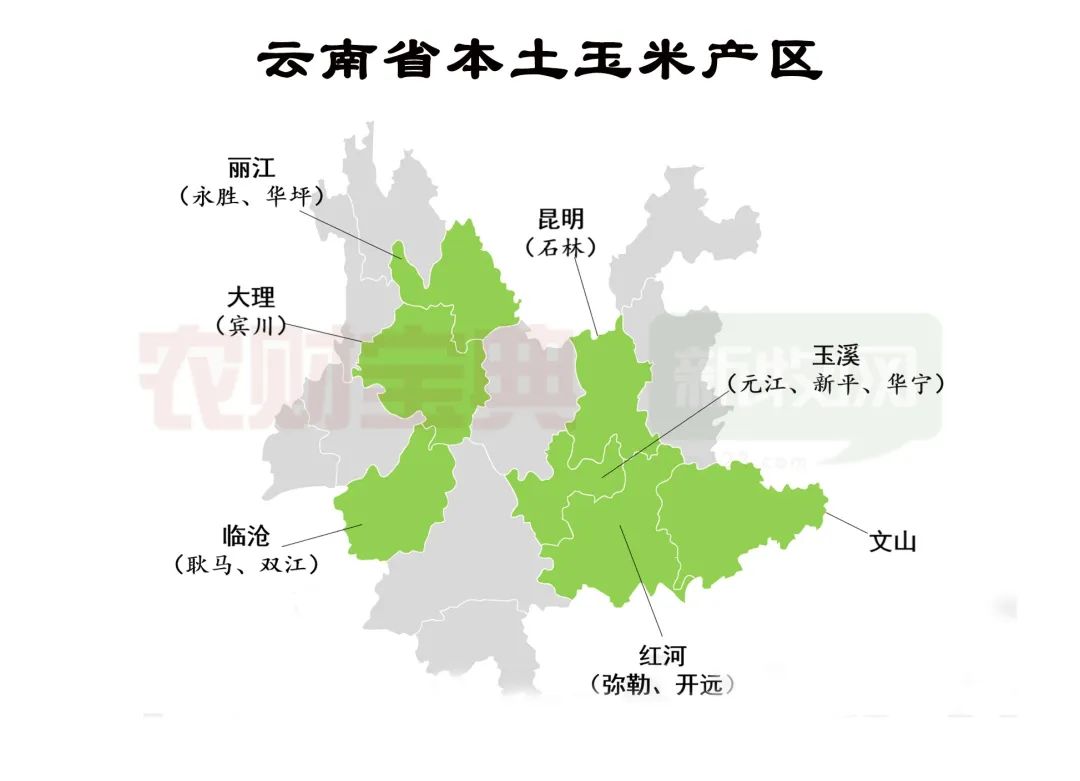

记者调研得知,云南本土的玉米生产具有区域性,种植面积、范围不如我国西北地区。当地饲料行业人士向记者介绍,本土玉米产区主要包括滇西、滇中及滇东南部分地区。其中,滇西产区主要位于丽江(永胜、华坪)、大理(宾川)和临沧(耿马、双江),滇中产区位于昆明(石林)和玉溪(元江、新平、华宁),而滇东南产区则包括红河(弥勒、开远)及文山。

“虽然说本土具有一定的玉米产能,但规模化企业主要还是用新疆、内蒙古、宁夏等西北地区产的玉米。”马先提到,本土玉米毒素水平相对较高,不适合高品质要求的饲料生产企业。

刘松林则向记者表示,云南本土的玉米原料需求有1/3来自本地,2/3来自新疆和东北地区。“云南散养户多,许多散户通过浓缩料配本地玉米来降低成本。”

不过,在刘松林看来,这种现象总有一天会消失。他认为,云南的饲料工业集约化程度将在未来五年快速提升,饲料产业的发展或向三大方向演变:

其一,浓缩料市场急剧萎缩。随着云南养殖业向规模化与集约化方向发展,散户退出市场,浓缩料市场容量将缩减。

其二,预混料、全价料的市场规模继续增长。未来规模化养殖企业与专业化的家庭农场或各占一半市场,这也会催生对高品质的预混料及全价料的需求。

其三,由于散户客户的流失,大量的传统饲料经销商被淘汰,饲料企业改变市场方向,与养殖巨头合作。

记者了解到,去年特驱在云南的饲料销售有2/3直接对接养殖终端,渠道商仅占1/3,金钱公司目前80%的饲料销售走终端市场,经销数量随着散户淘汰而下调。由此可见,与中大型猪场合作是诸多云南饲企争夺未来市场的重要途径。