近日,由大连商品交易所、广东省农民专业合作推广中心指导,新农人学院主办,长江期货、浙商期货、国泰君安联合支持,新牧网新猪派承办的《2021生猪期货专题公开课》邀请国泰君安期货农产品首席研究员周小球作《未来已来——生猪期货上市对现货市场的影响》主题报告,周小球给大家详细讲解了生猪期货上市对现货市场的影响,就定价模式上的改变等方面内容进行了分享。

生猪期货到底如何影响现货市场,我们到底要不要玩生猪期货呢?

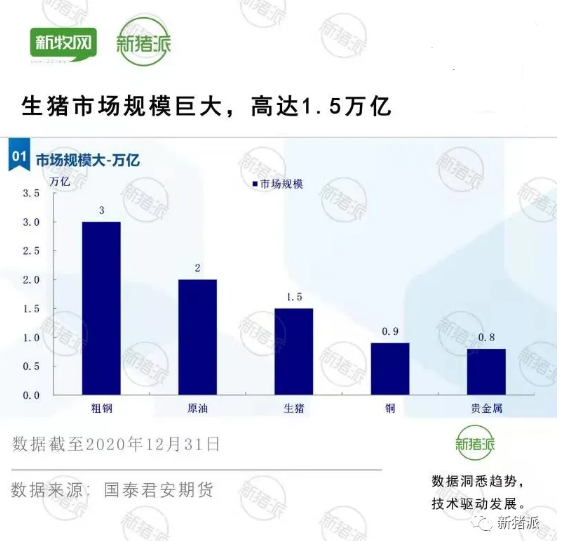

生猪市场规模高达1.5万亿!有6大特点!

随着1月8日生猪期货的正式落地,大家都把目光聚焦到我国首个以活体为交易标的的期货品种——生猪期货上。

没有生猪期货之前,生猪市场是一个没有铠甲,大家一起冲锋陷阵,比拼成本、资金、财务的竞争市场。而生猪期货上来后,中国生猪市场的竞争维度将发生变化。

当前的生猪市场是个完全竞争市场

要了解生猪市场到底有哪些变化,我们要先了解生猪市场的以下6大特点:

1、生猪市场规模巨大,高达1.5万亿

根据2020年12月数据,按生猪期货保证金20%的规模测算,一个月生猪期货的保证金规模就高达15000/12*1*10%*20%=25亿,更大的市场意味着更大的机会。

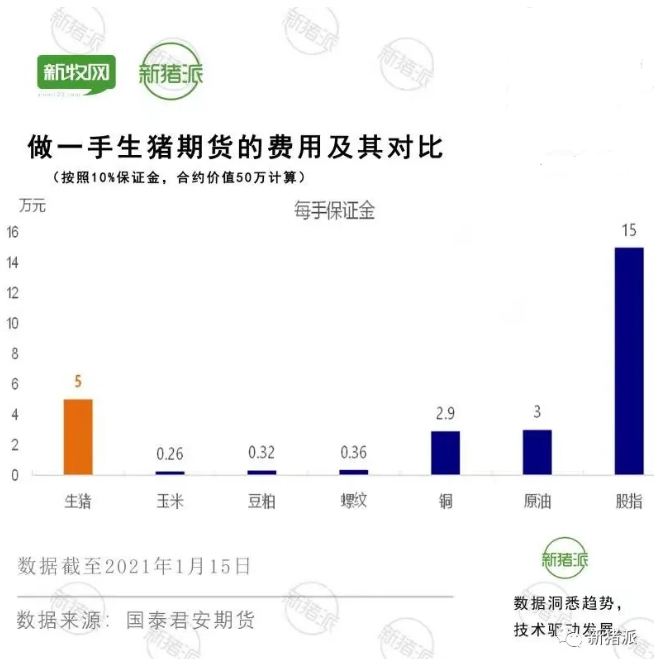

如果按照保证金10%计算,价值50万合约做一手最低就要5万元。

2、猪肉的群众基础好——刚需

这几年禽肉虽然产量有大幅提升,但是利润波动非常大,且亏损的时间更长,中国人对禽肉需求并没有无限度扩张。而中国人均猪肉消费40公斤/年,全球其他地区仅10公斤/年,达到4:1的比例。这样的需求比例也凸显了中国人对吃猪肉偏好程度比其他肉类更高。

3、市场参与者结构灵活

从生猪市场来看,除了国企中粮、外资企业正大,10大养殖集团或企业多为民营股份制公司。而钢材、原油等行业的头部参与企业多为国企、央企,生猪期货2万亿市场,意味着未来机会很大。而且生猪行业孕育了大量上千亿市值的大企业,未来发展机会非常大。

4、行业集中度上升空间巨大

2019年的CR10是9.4,集中度还有提升空间。比如大豆压榨为75%,饲料为25%,而生猪期货仅为10%!上升空间巨大。

5、价格完全由供求关系决定

我们生猪期货目前仍然是生猪出栏很高提高,利润下降;出栏下降时,利润提升。呈现的是“完美”的反比关系。

6、价格波动非常大、周期性波动

行业价格波动很大,一个周期可以涨1.5-2倍,后面又跌下来,并且每一轮周期大概2-3年,周期比较固定。

因此,生猪行业的特点是“完全竞争市场”,市场上的机会非常大。

生猪期货影响现货市场在所难免

期货市场的基本功能包括发现价格(期货市场具有反映标的资产价格信息的能力)、风险管理(企业经营平稳增长)两大基本功能。生猪期货上市给现货市场带来的改变主要是定价模式,行业生态和流通方式。

1、定价权;行业生态上,没有期货以前,定价主要是受到养殖户、屠宰企业、上游养殖企业影响决定决定。而如今生猪期货上来后,定价模式的影响方除了产业链的人以外,还可以是银行保险等金融机构、基金私募机构、散户,他们都可能参与、影响、决定市场的价格,甚至“没有猪的人,也能卖猪了”。

这使得生猪期货由单纯的现货,变成了一个金融品、金融标的,因此,这相当于猪价的定价权不再是由养猪人为主的群体决定了,必然对我们养猪人最关心的猪价产生非常大的影响。

2、定价模式;如今主要是“一口价”,即养殖户一口价卖给猪经纪,猪经纪卖给屠宰企业,屠宰企业根据屠宰的等级给到钱猪经纪。

定价体系引入期货概念后,卖方往往是参考期货价,通过盘面价格加一个价差来定价的。比如豆粕行业,往往是在期货盘面价格加减100、200元来定价。即三个月后买方找卖方买生猪,卖方不会直接给定价,而是跟豆粕行业一样在生猪期货盘面价格上加一个价差。而这样一点的变化,将使得养猪人被动地关注生猪期货的盘面数据。

3、销售渠道;生猪期货也提供一个新的销售的渠道。以前我们通过现货销售,但现在生猪如果期货市场的价格合适,我们就可以把猪卖到生猪期货去,而这对于有交割仓库/厂库的养殖集团而言,就是一个非常大的优势,不同集团的在销售渠道上的差距可能会越拉越大。

生猪期货对行业影响那么大,我们到底要不要参与?

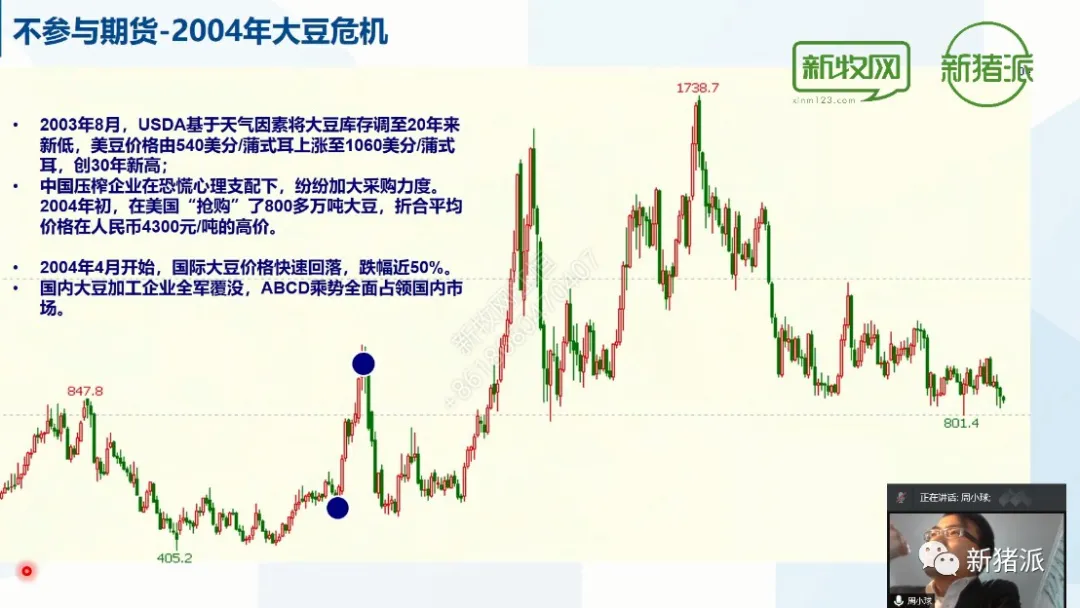

不参与期货的前车之鉴:2004年大豆危机

2003年8月,USDA基于天气因素将大豆库存调至20年来新低,美豆价格由540美分/蒲式耳上涨至1060美分/蒲式耳,创30年新高。

中国压榨企业在恐慌心理支配下,在美国以4300元/吨的高价“抢购”了800多万吨大豆,。

2004年4月开始,国际大豆价格快速回落,跌幅近50%。国内大豆加工企业全军覆没,国际粮商乘势全面占领国内市场。

因此,套期保值非常重要,国内企业若“好赌”、“急功近利”,没有套期保值就像在生猪市场“裸奔”。

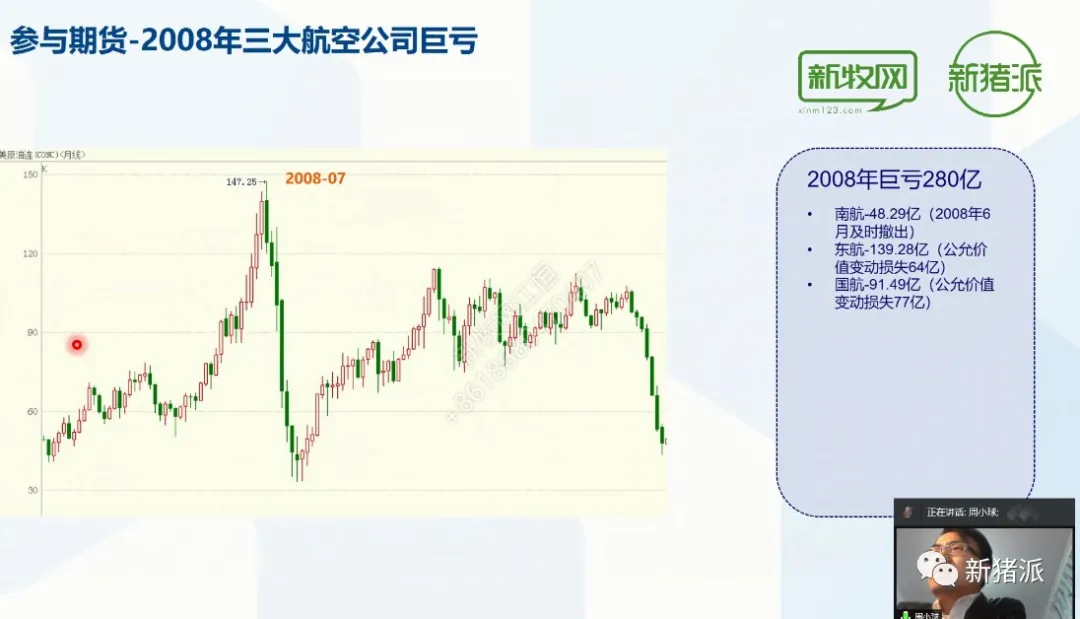

参与期货失败的典型案例:2008年三大航空公司

当然,生猪期货并不是参与了就万事大吉,做了套期保值也不等于没有损失,其中的一个典型案例就是2008年参与套期保值的三大航空公司。2008年,虽然南航、东航、国航三大航空公司做了套期保值,但是由于操作不当,没有及时撤出,三大航空公司总共巨亏280亿!具体损失方面,南航2008年6月及时撤出,损失了48.29亿;东航亏损139.28亿(公允价值变动损失64亿);国航亏损91.49亿(公允价值变动损失77亿)。因此,哪怕是参与生猪期货,操作不好也有风险。

实际上,市场对于期货的关注是在逐渐增加,这是不以人的意志而改变的。其中的一个衡量指标就是基差指数,指数越高、关注度越高。2015-2016年度基差指数一度从200多上升到将近800,目前也稳定在400的高位。而且,行业对于现货交易的定价,往往也是结合期货盘面价格而定的,这也使得生猪期货的关注度越来越高。

比如上游的豆粕行业,若是买方需要3个月后购买豆粕,除非天价购买,否则在交易过程中,卖方往往会说:“盘面价格加100”,这里的100,实际上就是期货价格加100元。这反映了期货已经潜移默化地深刻影响我们现货市场,未来已来。

拥抱变化是追随者,创造变化是领航者!

当然,要拥抱变化,应对期货,除了给现货市场带来的三大改变外,生猪期货还有其他的作用。

比如,未来生猪期货除了可以利用期货卖现货,买期货抢占市场;还可以卖期货套期保值,锁定利润,并且用期权可以让套期保值更加精细化。同时,期货市场也将给行业养殖集团与散户都带来一个新的销售市场,即通过基差贸易,让“羊毛出在狗身上,让猪买单。”

若是结合上游的期货市场,我们还可以“虚拟养猪”,即预期行业利润将下降,按照饲料配方多豆粕玉米,空生猪,做空行业利润;同时也可以反向养殖套利:行业养殖利润处于低估,预计将会恢复时,空豆粕玉米,多生猪,做大行业利润。

因此,生猪期货的引入,除了在定价模式、产融结合、金融属性增强等方面影响到我们现货市场外,还会使行业加速分化,赛道难度增加、行业更加浮躁、黑马也将频出、传统贸易商退出……

生猪期货深刻变化现货市场在所难免,周小球建议我们行业人士要应对变化、拥抱变化,创造变化!