一、行业已进入产能加速去化阶段

2023年上半年生猪价格维持底部震荡,三季度仅在7月末和8月中上旬实现短暂反弹,8月下旬以来延续震荡走弱态势,养殖端连续亏损3个季度。

行业处于供给偏多,需求不振的供需格局,10月份旺季不旺,下游需求并无明显改善,叠加二次育肥和压栏情绪节奏偏慢,猪价反弹乏力,行业步入去产能阶段。

(1)能繁母猪产能去化中,后续有望加速

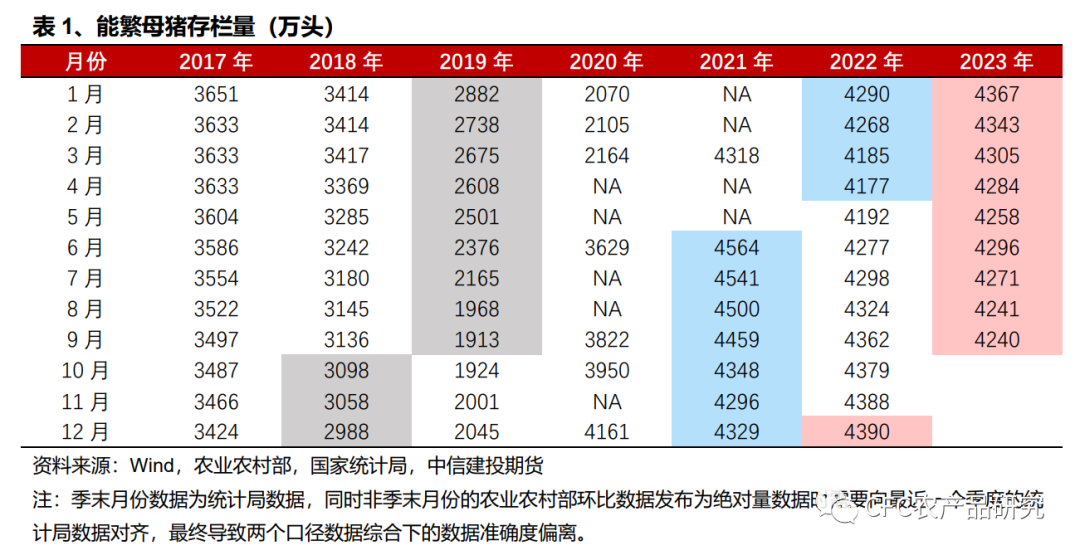

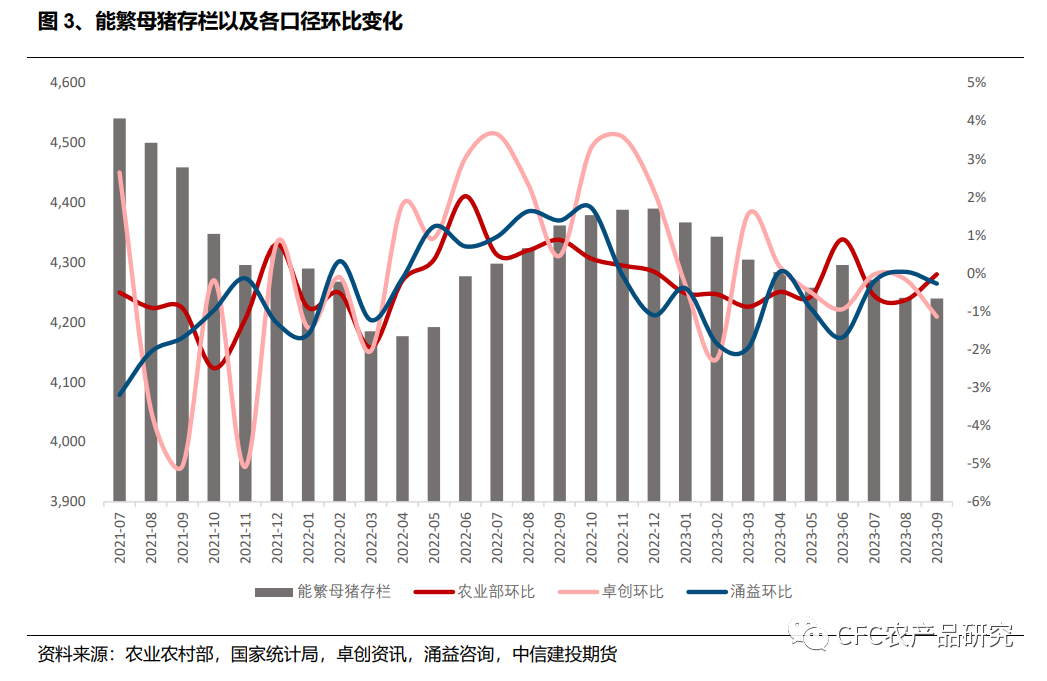

一般而言,机构统计能繁存栏数据整体波动幅度超过官方数据,官方口径波动偏低,但是二者变化趋势是一致的,以下我们用官方数据复盘每轮去化周期能繁的变化情况。

官方数据口径下,根据农业部和统计局能繁存栏数据,2018年四季度到2019年三季度,受非瘟疫情影响,能繁母猪快速去化,累计降幅超35%。

2021年三季度到2022年一季末,能繁母猪累计降幅约8.5%。

2022年12月到2023年9月,能繁母猪累计降幅 3.4%。 从历史复盘来看,每轮能繁去化幅度均在8%以上,8%~10%的去化足以支撑新的一轮周期开始。从本轮去化情况来看,整体去化节奏偏慢,根据10月份观察到的仔猪、淘汰母猪低迷的价格情况,后续能繁母猪产能去化速度有望加快。

(2)本轮产能去化特点:亏损深、去化慢、结构分化

从去化结构看,根据上海钢联数据,22年12月到23年9月规模养殖场能繁母猪累积降幅1.3%,中小散户能繁母猪存栏数据累计降幅是在10.4%左右。

造成本轮去化规模场和中小散户结构性分化的主要原因在于,行业模式由利润对冲亏损转变为融资+利润对冲亏损,养殖主体通过资本市场融资、非瘟后超级猪周期带来的现金储备以及饲料等其他业务的利润反哺,对抗下行周期的亏损。

二、本轮去化周期与以往不同点

(1)中观维度:负债率攀升至历史最高,融资对抗亏损的行为难以为继

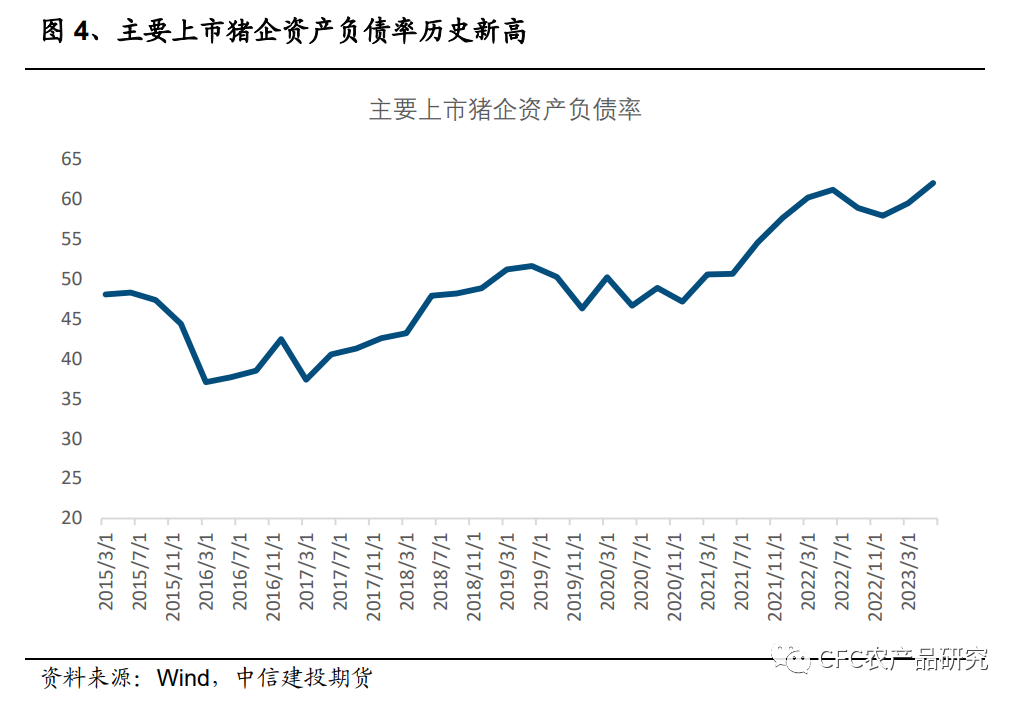

非瘟后超级猪周期带来的快速扩张,高猪价刺激整个行业情绪,规模厂主动加杠杆,CR10占比不断提升。上市企业财务表现为筹资活动现金大幅增加,投资活动现金大幅流出,固定资产规模快速扩张。

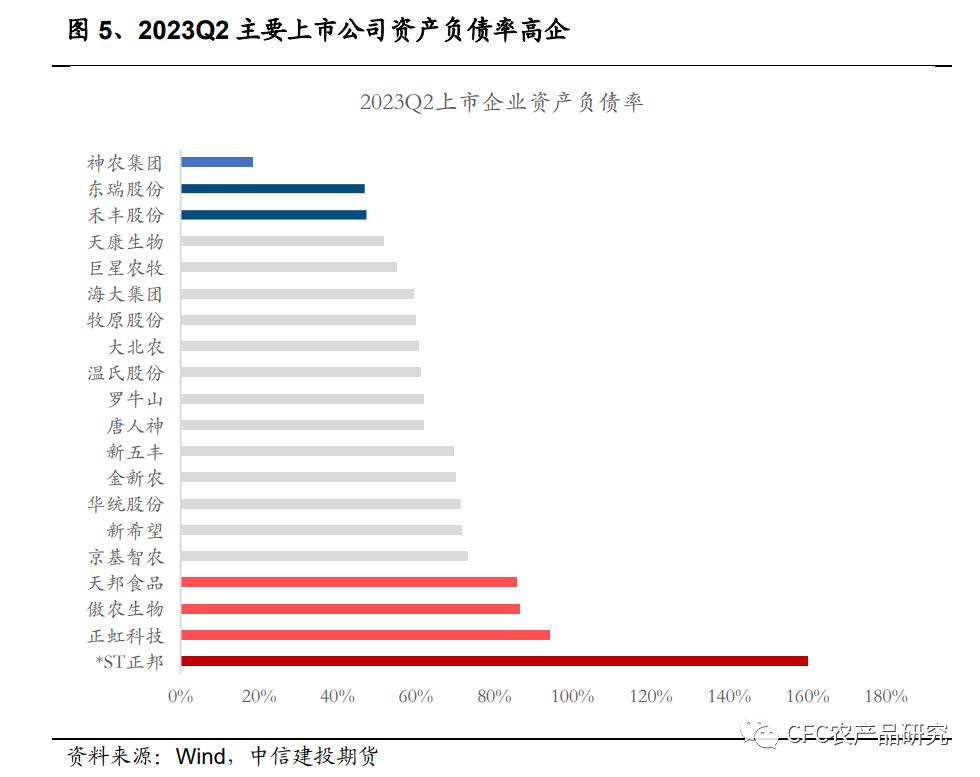

从主要上市企业的资产负债率来看,行业资金链紧张程度偏高,23年Q2负债率已攀升至历史最高水平,融资对抗亏损的行为难以为继。

除正邦外,目前还有3家猪企的负债率超过80%,负债率低于50%的仅有3家。负债率过高的企业在融资上可能面临更大难度,财务成本的提升进一步导致总成本居高不下。

猪企固定资产投资的回收周期在10~20年;母猪投资回收周期在2~3年。一旦形成投资,必须配备持续的运营来收回前期投资。2019~2021周期超额固定资产投资将影响后续十年。

产能趋势性去化的前置条件在于大厂逆周期调节能力,低猪价、高负债逐渐成为本轮去化的催化因素,各上市猪企及龙头企业的产能扩张形成了对生猪价格的基本压制,生猪价格也较难形成持续高价,陷入持续周期探底的拉锯战。

(2)宏观维度:消费弱复苏,需求侧形成一定压制

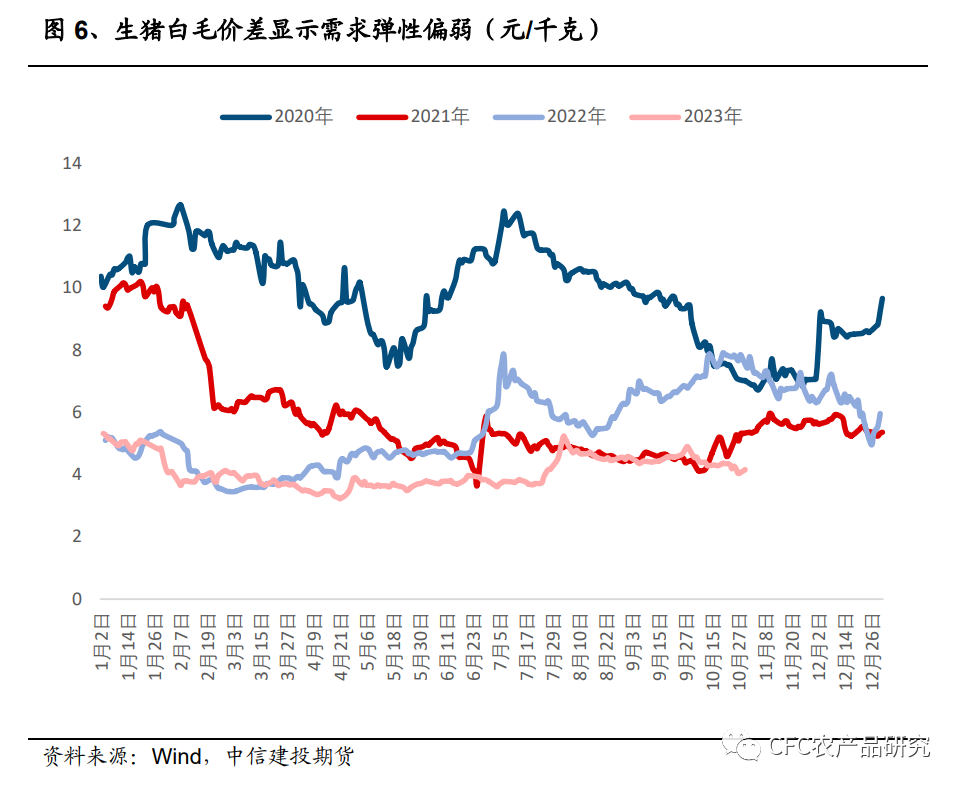

以往猪周期主要看供给,需求偏刚性,今年以来的消费表现旺季不旺,五一、端午、中秋国庆双节的备货行情下,猪价表现偏弱势。

从具体指标看,白毛比价偏低,白条猪和毛猪的价差在4.16元/千克水平,是处于过去几年来偏低的水平,今年猪肉需求弹性较以往年份季节性弹性偏弱。

三、供给以及产能去化节奏判断

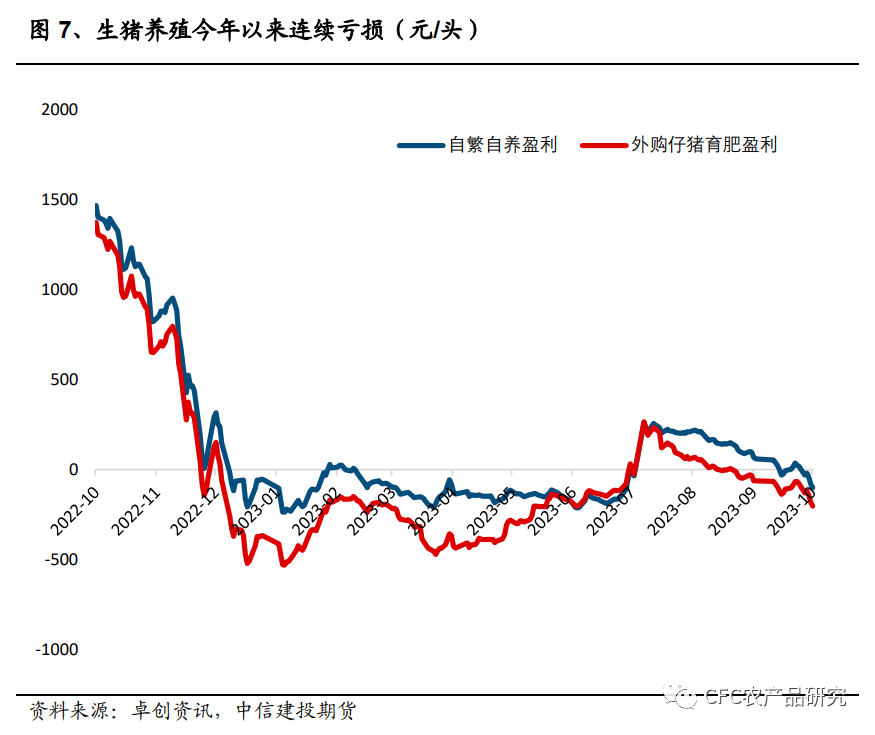

(1)养殖端连续亏损,行业现金压力进一步增大

2023年上半年生猪价格维持底部震荡,三季度仅在7月末和8月中上旬实现短暂反弹,8月下旬以来延续震荡走弱态势,养殖端连续亏损3个季度。

据卓创数据,截至10月31日,自繁自养出栏亏损100.43元/头,外购仔猪育肥出栏亏损202.7元/头。

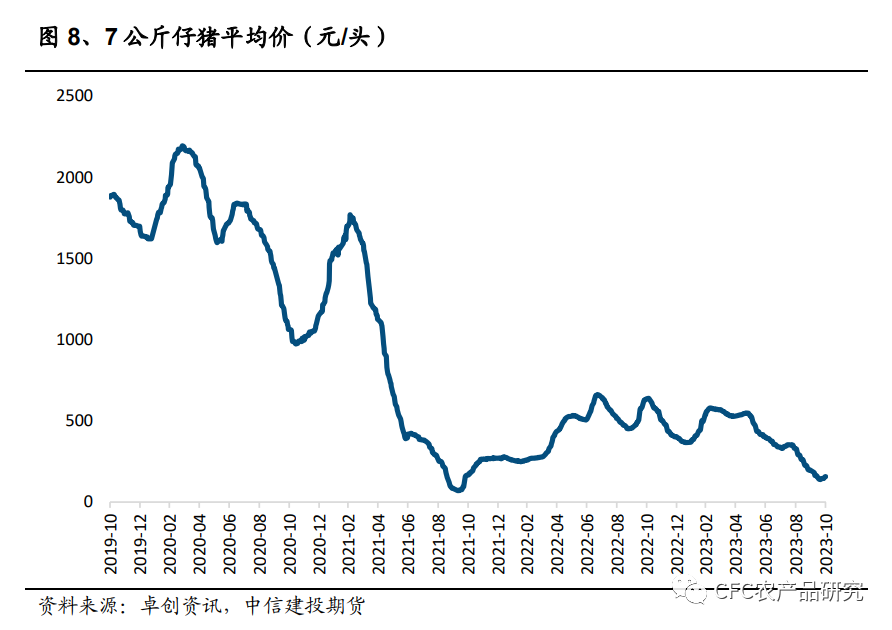

(2)仔猪跌破成本线,增强母猪淘汰意愿

仔猪价格快速下跌主要原因在于:1、出栏对应时点在春节后,季节性低点降低补栏需求;2、仔猪供应产能释放期,6~7个月前的母猪存栏尚处于偏高水平;3、行业预期变化,前期仔猪高价源于大厂外购需求,当前大厂资金链紧张,存在明年弱景气的预期,主动下调出栏目标,压减仔猪需求。

外销仔猪亏损严重,自己饲养仔猪则需要持续占用偏紧张的现金流,进一步提升对养殖单位成本要求,继续饲养母猪的收益降低,进一步增强主动淘汰母猪意愿。

在猪价走弱、预期悲观、疫病扰动等多因素影响下,主动淘汰母猪意愿增强,而近期淘汰母猪的价格走低也印证市场淘汰母猪供应量有所增加,能繁母猪产能有望迎来加速出清。

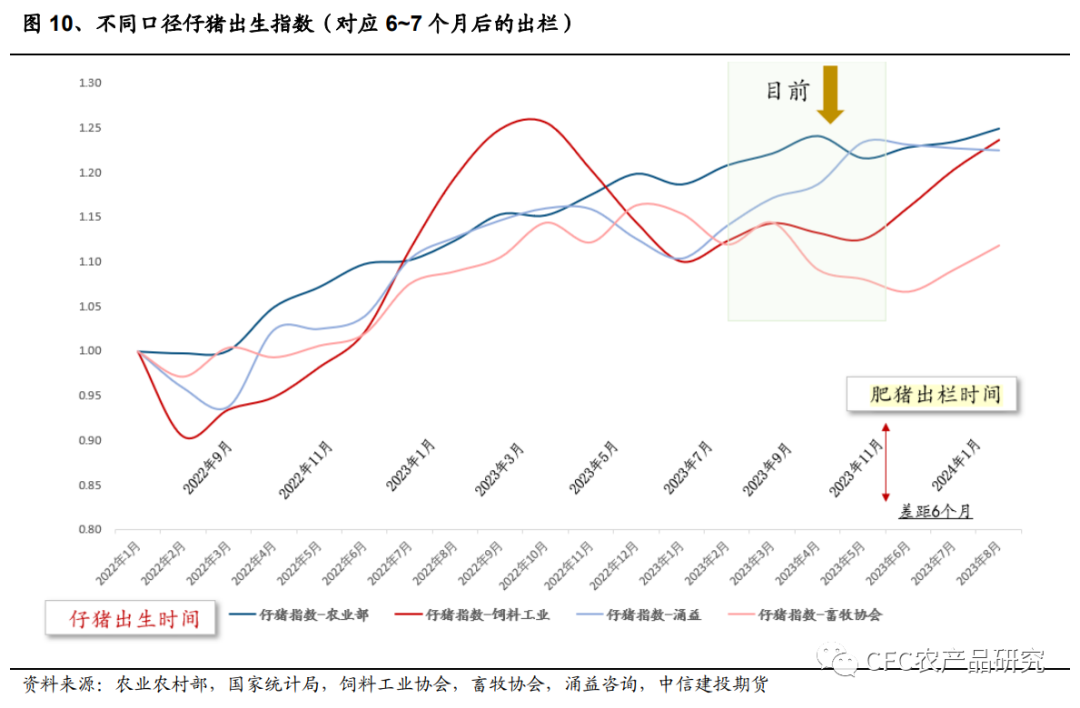

(3)仔猪数据推算四季度整体供给压力偏大 ,价格上行动能受限

根据生猪养殖周期,从仔猪育肥到商品肉猪出栏的时间为 6~7个月,因而我们给出公式:

当期猪肉供给=6个月前新生仔猪数量×育肥存活率×当前商品肉猪出栏均重×商品肉猪出肉率

其中后三个指标弹性相对较小,因而在本文讨论中,暂将6个月前新生仔猪数量作为当期供给最核心的前瞻性的指标。

从官方样本看,我们目前对应的生猪出栏,已经对应了前期的仔猪生产高峰;

从机构数据看,肥猪出栏临近年内最高点;

从饲料数据看,仔猪料增长幅度不能直接代表仔猪的变化,但至少反映出仔猪整体数量回落空间有限,乃至于春节前后还有第二高峰;

从畜牧协会数据看,出栏量年内或将持续降低,预计明年一季度出栏量见底回升。

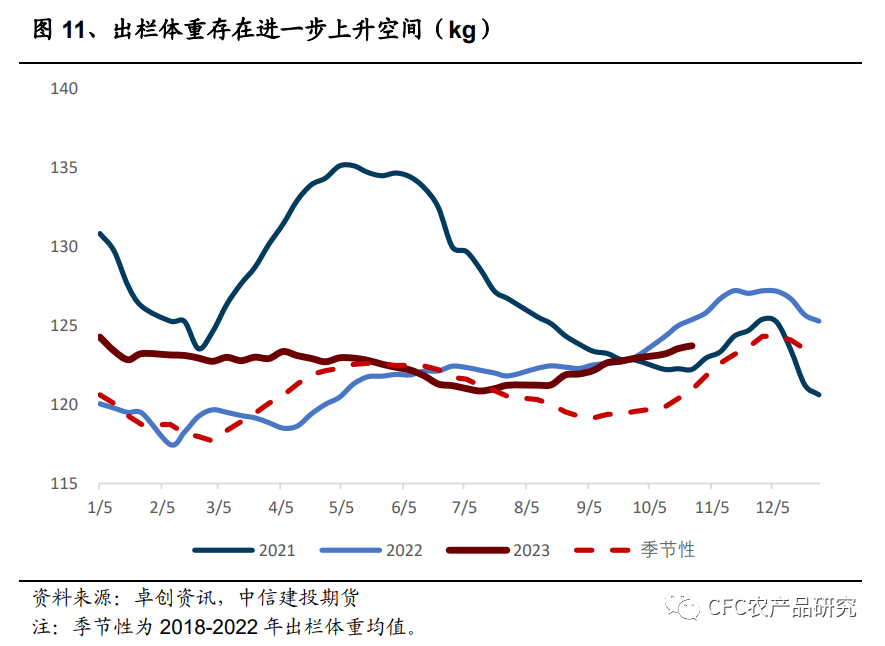

结合出栏体重的季节性特征来看,目前出栏均重仍有上升空间,12月以前体重或将持续上升,12月面临整体出栏量的快速增加以及体重的快速释放。

(4)定点屠宰数据推算今年Q4出栏供给压力高于往年