一、全球生猪供给概况

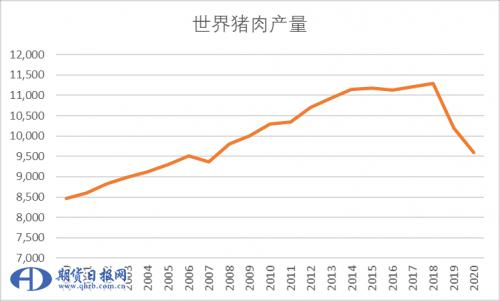

全球猪肉产量在2000―2018年期间稳步增涨趋势,自2000年的8476万吨上涨至2018年的11293万吨,其中2006/2007与2015/2016受到我国猪肉产量减少影响,全球产量有小幅度下滑,其余年份均保持增长趋势,总体年均增速达1.6%。但2018年我国发生非洲猪瘟疫情,导致我国猪肉产量快速下降,全球生猪产量也随之下降。

全球生猪产量排名前五的国家分别为中国、欧盟、美国、巴西以及俄罗斯,其中我国生猪产量多年稳居全球首位,2018年以前我国生猪产量全球占比稳定在47%―52%区间内。其余欧盟猪肉产量全球占比20%―25%;美国猪肉产量全球占比9.5%―10.5%;俄罗斯与巴西分别占比3%与2.5%左右。2019年起,因ASF在我国大面积暴发,我国猪肉产量占比下降至约42%,预计2020年我国猪肉产量占比继续下降,其余国家猪肉产量占比因此增加。由此可见,全球猪肉产能较为集中,前三大主产国猪肉供给量已达八成以上,同时我国猪肉产量对世界生猪产业有举足轻重的影响。

二、我国生猪供给要素

我国生猪的供给主要受到祖代猪引种、能繁母猪存栏(产能)、商品猪存栏、进口量、抛储以及生猪出栏体重几个要素。屠宰环节与终端其他肉制品替代等重要因素将放在消费篇进行简析。

据USDA数据显示,我国2019年生猪供给4650万吨,高于国家统计局数据4255万吨,生猪进口260万吨,高于海关总署的196.7万吨。不同口径数据总供给相差458.3万吨,但两者均明显小于我国发生非洲猪瘟之前年度5500万吨以上的消费量,生猪价格在高价格区间达到新的供需平衡,供需平衡表沿用USDA的预估值作为参照。

2.1原种猪引种

我国主要商品猪的曾祖代原种猪都需要从国外进口,先在国外选种隔离,达到特定体重后进行引种,回到国内饲养一段时间,长大为成猪体重后进行扩繁,扩繁后按1:4的比例留种公母猪,获得祖代猪。而后用祖代猪杂交,获得父母代的二元能繁母猪。那么原种猪的进口数量就决定了二元能繁母猪的新增量上限,进而影响到三元商品猪的出栏量。而从数量级上来讲,剔除ASF的死淘以及三元猪商转繁的影响,理论上曾祖代种猪的引种量影响的是特定周期后约1330倍的商品猪出栏数量。

2.2能繁母猪存栏

据农村农业部信息,6月末全国能繁母猪存栏3629万头,同比首次由负转正,比去年底增加549万头,已恢复到2017年年末的81.2%。据统计口径内能繁母猪数据统计,2019年11月环比下降趋势停滞,环比变化绝对值缩减至约0.1个百分点,而后逐步见底回升;截至2020年7月统计口径内能繁母猪存栏回升至679585头,已连续六个月稳步回升,较最低点回升8.27%。

从各大区恢复速度来看,华北和东北大区恢复速度最快;其次华中地区恢复情况也较好,但因华中地区存栏基数较大,其环比恢复速度并不快。华南、华东地区也在逐步恢复当中,而统计口径内的西南地区能繁母猪存栏恢复情况较差。

总体来看,能繁母猪存栏自今年1月起已经见底,存栏量开始稳步回升。这也就意味着,我国生猪产业经过非洲猪瘟的洗礼产能已经开始稳步恢复,但绝对量相较于疫情前水平仍有较大差距。而能繁母猪存栏回升的背后,能繁母猪的存栏结构也存在新的问题,后文中会详细阐述。

2.3商品猪存栏

据农业农村部信息,生猪存栏接近去年同期水平,达到3.4亿头,比去年底增加2929万头,存栏量相当于2017年年末的77%。据天下粮仓数据,2020年前7个月统计口径内500家企业生猪存栏环比连续增涨,截至2020年7月,商品猪存栏已经持平于去年同期水平,而今年1月较去年同期下降40%。当然,一方面是今年商品猪存栏有实质恢复,另一方是2019年上半年生猪存栏还处在快速下降期。

从省份分布来看,2018年各省猪肉产量四川、河南、湖南、山东、湖北、云南生猪产量较大,2018年生猪出栏方面,四川超过6600万头;河南超过6400万头,湖南接近6000万头;山东超过5000万头,湖北超过4300万头。从各省份占比来看,前五大出栏省份总计全国占比超过41%。

从恢复速度来看,商品猪存栏量变化情况与其能繁母猪存栏量变化的拐点滞后怀孕分娩的周期较为对应,各阶段不同体重的商品猪存栏均出现回升。其中59公斤以下小猪回升较为显著,已经连续四个月有较大百分比回升,但较非洲猪瘟发生前仍然下降27.15%;59―80KG中猪也是连续4个月回升,但回升速度慢于同期小猪回升情况,较非洲猪瘟发生前下降28.28%;大猪存栏虽然没有出现显著的连续回升,但筑底迹象明显,当前存栏较ASF发生前下降51.22%。从不同阶段商品猪的存栏恢复情况可以看出,商品猪存栏处于“正向期限结构”,可见商品猪存栏正处恢复过程当中,随着这一波小猪和中猪长大,大猪存栏也会有连续恢复。

2.4进口量

自2019年10月起,我国猪肉净进口量迅速增加,尤其今年1月1日开始,税则委员会调整包括猪肉等部分商品进口关税。根据《关税税则委员会关于2020年进口暂定税率等调整方案的通知》(以下简称《通知》),将有859项商品将实施低于最惠国税率的进口暂定税率。据了解,冻的带骨猪前腿、后腿及肉块2020年最惠国税率为12%,2020年暂定税率则为8%,下降了4个百分点,其他冻猪肉同样从12%将降低至8%。据海关总署数据,我国2020年1―6月共进口冷冻猪肉209万吨,较去年同期上涨159.6%。

2.5中央冷冻肉抛储

中央储备冻猪肉投放竞价交易在今年频繁开展,目前已经成为常态化市场投放。根据华储网发布2020年8月14日中央储备冻猪肉投放竞价交易有关事项的通知显示,将竞价交易1万吨,年内累计投放中央储备冻猪肉将达50万吨。截至8月13日,全国冷冻猪肉库存使用率下降至13.61%,较年初第一周下降41.8%,按抛储量推算剩余冷冻肉库存仅余60万―70万吨。按当前投放频率计算,全年中央储备冷冻肉投放量为90万―100万吨。

2.6出栏体重

出栏体重也是供给量的重要指标。全国商品猪出栏体重在过去两年的时间里呈现明显的上升趋势。2018年30周往后的时间内生猪出栏体重的平均值约为116.28KG,而近10周商品猪出栏体重已经接近130KG,上升11.7%。一方面,随着生猪价格上升,料肉比更具经济效益,原本料肉比可接受的体重边际也在不断上升。另一方面,生猪是产业链的中间环节,最终提供的猪肉产量才是产成品,按当前出栏平均猪重去静态折算猪肉产量,那么当前生猪产业所能提供的猪肉供给量,相对于2018年等量的存栏与出栏数量所能提供的猪肉的约1.12倍。

三、我国生猪供给现存问题

3.1非洲猪瘟疫情持续存在

非洲猪瘟疫情一直呈现点状发生,并没有完全杜绝,当前非洲猪瘟疫情的持续存在仍然是我国生猪产能恢复所面临的最大阻碍,据官方数据显示,截至2020年6月,我国共发生非洲猪瘟疫情178起。而当前利润下,生猪出栏中仍有较大比例的90KG以下小体重生猪存在,不排除部分地区防控难度加大,生猪提前出栏的情况,尤其南方洪涝灾害地区此现象明显。按个人走访企业的经验,当前企业对于水源、周围土壤、树林等防控管理的手段不断丰富不断增强,检测频率和处理方法也不断完善,逐渐适应了非洲猪瘟存在下的扩产方式,但非洲猪瘟仍是生猪产能恢复的重大阻碍。

3.2二元能繁母猪结构

二元能繁母猪在产能中的占比从常规时期的90%下降至54%,剩余部分为三元商品猪留种的能繁母猪,然而这部分能繁母猪产能并不能与传统的二元能繁母猪相比。据少量市场样本采集信息得知,其在繁育成活率PSY方面,与传统二元能繁母猪相比要下滑20%―30%,个别养殖企业下降50%;繁育胎龄也较短,三元母猪繁育2胎后大部分需要淘汰,少量管理水平高的可以繁育3胎;在配种成功率下降30%,成功分娩率约下降21%,整体性能大打折扣。

此外,能繁母猪存栏量将面临三元部分反复淘汰与补栏的过程,环比提高速度很难持续增加。比如春节前补栏的三元母猪,当前繁育一胎后已经开始部分淘汰。所以能繁母猪的存栏量见底回升,产能恢复定性不断向好,但恢复速度不容过度乐观。

3.3养殖企业规模化程度不足

我国生猪养殖市场近年向集约化、规模化方向快速发展,但散养户仍然占据较高比例,截至2019年底,我国散养户占比达到总量的38%,仍然占据非常大的份额。生猪养殖结构对目前的市场主要有两方面的影响:第一,生猪产能恢复非洲猪瘟发生前仍需耐心,当前产能恢复主要依靠占据60%份额的集团公司与规模企业,市场反馈非洲猪瘟情况与官方数据有差异,规模企业可以更好的防控非洲猪瘟疫情,且规模企业具备“拔牙”实力可以更好的应对已发生疫情。此外,规模以上企业所能获得落地的银行贷款、政府补贴等优惠也好于散养户。第二,市场价格容易出现阶段性的波动加剧,散养户容易出现跟风补栏、压栏或恐慌性抛售的情况。

3.4屠宰过剩

生猪出栏后有严格的流程与制度进入屠宰环节,而我国屠宰企业产能过剩也是供给端存在的问题之一。生猪屠宰企业在2011年至2018年期间数量迅速下滑,且呈现规模企业与小企业同时减少的态势,期间屠宰企业数量减少达53%。即便如此,我国生猪屠宰产能依然过剩,尤其今年生猪供给不足,价格较高,白条肉消费滞缓,屠宰企业开工率更是持续处于低位,据天下粮仓数据显示,统计口径内201家企业开工率近达10%,较去年同期下滑超过60%。

3.5 产销区分化

我国生猪产地与销地分化明显,由于饮食习惯的原因,我国习惯大量食用热鲜肉,就导致生猪大量跨省调运,而产地与销区的不统一所带来的长途运输会引发自然损耗、疫情防控难度增加等问题,这也是我国生猪供给所面临的问题之一,比如四川地区是我国最大的生猪出栏省份,但其自给自足率仅能达到93%。未来随着冷鲜肉市场逐渐扩大,不排除冷链运输鲜肉的来改善这种问题。