经过去年一轮超级猪周期的影响,养猪企业牧原股份成了A股赢家,股价用一年的时间实现了5倍增长。而到目前为止牧原股份市值达到了3500亿,股价毕竟100元大关,可是市盈率仅有16倍。

如果从市盈率角度来看,牧原股份的市盈率还是非常的低,因为同为养猪企业的温氏股份市盈率达到了20倍。然而我们要知道,影响股价上涨的因素除了市盈率之外,还有一个就是每股收益。所以,目前牧原股份在市盈率比较低的情况下,每股收益的成长性成了我们重点研究和分析的对象,那么牧原股份成长性到底如何呢?一起出发吧!

基本面分析

成长性分析

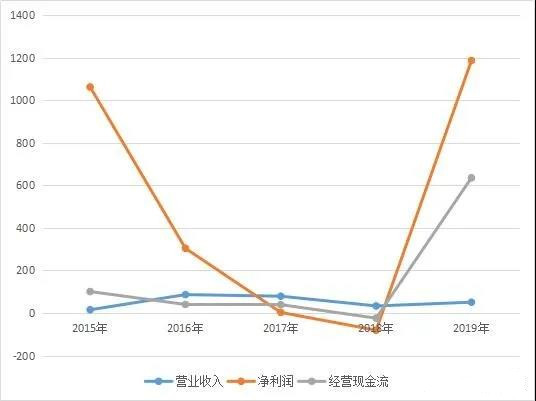

从下图牧原股份最近五年营业收入,扣非净利润和经营现金流净额变动趋势来看,牧原股份有着非常稳定增长的营业收入,五年平均营业收入增长率达到了51.1%,这说明牧原股份受到猪下行周期的影响非常小,或者我们可以理解为牧原股份在面对猪下行周期的时候能继续控制自己的市场份额。

与此同时,牧原股份的扣非净利润和经营现金流净额变动浮动比较大,在2016年之前牧原股份扣非净利率增长率达到了1000%左右,在2016年至2018年扣非净利润增长率在20%左右,2018年之后扣非净利润增长率再次冲到了1000%左右。这说明牧原股份在猪周期下行阶段能保证不亏损,在猪周期上升阶段能最大化赚取大额利润。

竞争力分析

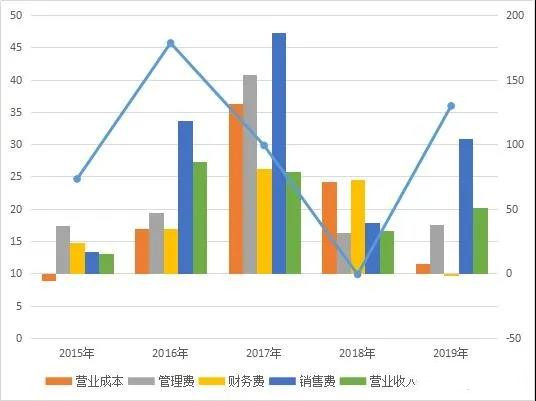

首先看毛利率。从下图牧原股份最近一段时间毛利率和影响毛利率的因素变动趋势来看,牧原股份有着波动较大的毛利率,而导致企业毛利率波动幅度大的根本原因是企业营业成本的不稳定性。

从下图我们可以看到从2015年以来,企业的营业成本波动幅度最大,以2017年为基准点,在2017年之前企业的营业成本逐年增长,2017年之后企业的营业成本逐年下降。并且在企业营业成本中波动最大的是销售费和管理费。

那么从猪周期来看,我们发现在猪周期处于下行阶段的时候牧原股份大幅支出管理费和销售费,以便稳定原有的市场份额和抢占更多的市场份额。这是管理费英明的表现。那么这一运作的结果就是前面我们分析过的牧原股份在行业上升周期能创造更多的净利润。

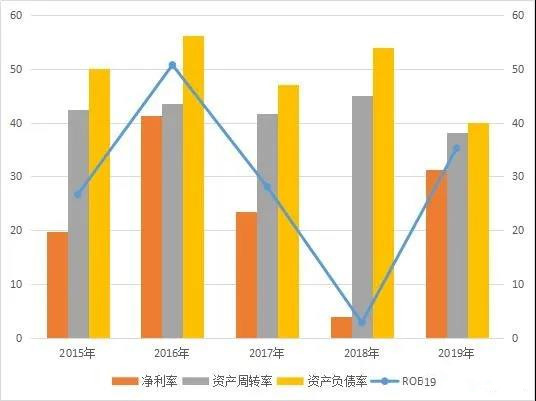

其次看净资产收益率。从下图净资产收益率和影响净资产收益率的变动其实来看,牧原股份的净资产收益率变动趋势仍然比较大,但是五年平均净资产收益率基本上保持在30%以上,这是相当不错的。而导致牧原股份净资产收益率波动比较大的根本原因是企业的净利率波动浮动比较大,这也是行业周期性影响所导致。

与牧原股份有着波动比较大的净利率相比,牧原股份的负债率和资产周转率是非常的稳定,而这两个指标的稳定,说明了牧原股份抵抗行业波动的能力非常强。

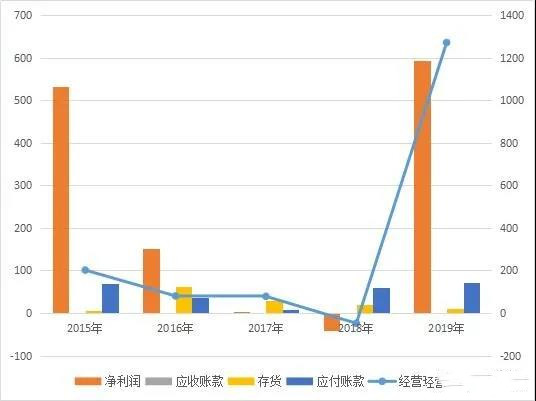

第三看经营现金流净额。从下图牧原股份经营现金流净额来看,随着企业的净利润的增长,企业的经营现金流净额也在增长,这说明了企业赚到钱的全部是靠主营业务赚到的,并且企业赚钱的钱全部是现金。

继续看应收账款,存货和应付账款变动趋势的话,你会发现牧原股份竟然是养猪行业中的贵州茅台,因为牧原股份几乎是零应收账款,这说明牧原股份的销售是现钱现货或者是先钱后货。

同时除了牧原股份零应收账款之外,牧原股份应付账款占流动负债的50%左右。这说明牧原股份对上游供应商采取的是先拿货后给钱的采购策略,行业地位非常高啊。

总结

通过前面对牧原股份基本面的分析,我们发现牧原股份在行业低迷阶段能做到逆势而行来抢占市场份额,所以导致了牧原股份在行业上升周期能创造非常多的现金流。

于此同时,牧原股份创造的现金流一方面来源于企业对于流动负债和流动资产的管理非常好,另一方面来源于企业的主营业务在行业地位竞争力非常大。

所以,从牧原股份的基本面来看,牧原股份堪称是猪行业界的贵州茅台。