报告摘要

2021/2022年度全球大豆期末库存重回到1亿吨之上,全球大豆供应向宽松状态转变,美国大豆丰产和巴西大豆预计增产奠定全球大豆供应增加的格局;在天气不出现灾害情况下,2022/2023年度全球大豆总体供需格局有望保持宽松。 11月到次年的5月是南美主要农作物的种植、生长和收获期,2021年11月开始的拉尼娜容易给巴西南部以及阿根廷带来严重干旱,可能会影响南美地区作物的生长,市场存在一定炒作上涨机会。 在美豆价格高位的刺激下,2022年美豆种植面积有望继续增加,而展望明年下半年的天气,拉尼娜结束后天气回归正常可能性大,美豆增产的可能性也很大,美豆库存有望继续增加,美豆价格有望向1000美分/蒲式耳一带回归。 2021年10月份以来中国进口大豆榨利大幅上升,中国油粕强于美豆价格,油粕现货高基差使行业榨利水平大幅提高,预计在2022年中国大豆进口量将保持高位,中国有望大量采购南美大豆。2022年中国养殖行业有去产能的需求,生猪、肉禽饲料需求不容乐观,豆粕蛋白需求较难保持正增长水平。 预计2022年豆粕呈现宽幅震荡、重心下移的走势,豆粕现货价格有望回到3000元/吨,豆粕基差将保持弱势。根据天气情况,豆粕存在阶段性的做多机会。但从长期来看,豆粕供应宽松格局将形成,豆粕仍可以择机逢高抛空。

报告正文

1.2021豆粕市场回顾

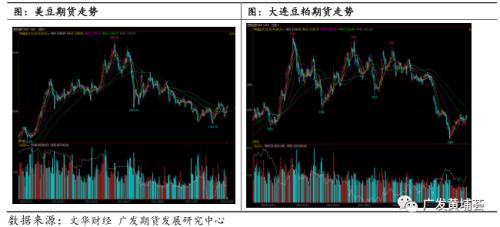

2021年美豆价格呈现冲高回落的走势,年初美豆价格在1300美分左右,持续低库存支撑豆类价格走强,二季度美豆价格一度上涨到1500多美分;但随着美豆天气顺畅及丰收上市的压力,美豆价格逐步下滑,年底又基本回到年初的起点。 2021年中国豆粕市场整体呈现高位震荡的走势,豆类市场油强粕弱格局明显,1-9月份豆粕期货价格基本在3200-3700元区间运行,10月份美豆丰产上市、中国生猪价格下跌,豆粕远月期货2201合约价格大幅下挫到3000元关口,临近年底价格小幅反弹到3200元/吨。

2.全球大豆市场:大豆供应大幅增加

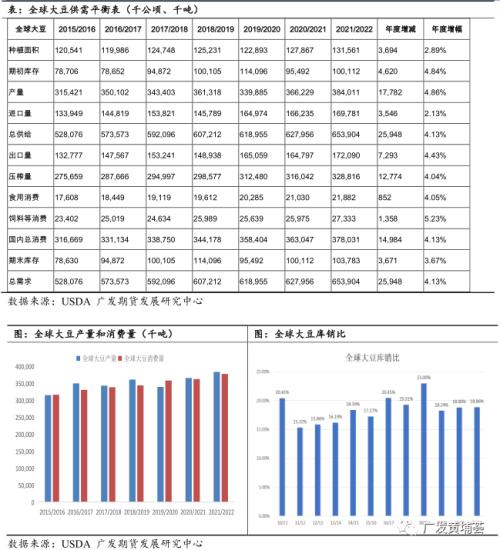

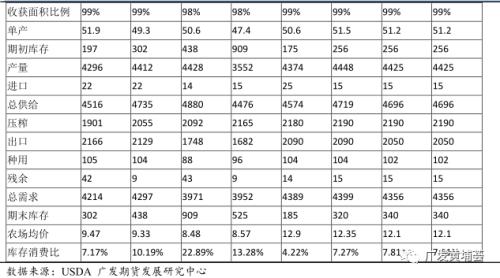

按照美国农业部的数据预估,2021/22年度全球大豆将达到历年最高位的3.84亿吨,较上年度增加1778万吨,增幅4.86%;全球大豆消费3.78亿吨,较上年度增加1498万吨,增幅4.13%;全球大豆期末库存1.03亿吨,增加367万吨,增幅3.67%。全球大豆消费在近十年以来一直呈现稳定增长的态势,新冠肺炎疫情对大豆需求影响较小。在经历贸易战纠纷之后,全球大豆供需格局在本年度恢复正常,产量大幅增加,当前全球大豆库销比已恢复至近10年均值水平,约为18.57%。 全球大豆期末库存重回到1亿吨之上,全球大豆供应回到相对宽松状态,美国和巴西大豆增产奠定全球大豆供应增加的格局,但拉尼娜天气对南美大豆的影响还存在变数,南美大豆产量还存在调整可能。在美豆价格高位的刺激下,2022年美豆种植面积有望继续增加,而展望明年下半年的天气,拉尼娜结束后天气回归正常可能性大,美豆增产的可能性也很大,2022年全球大豆总体供需格局有望保持宽松。

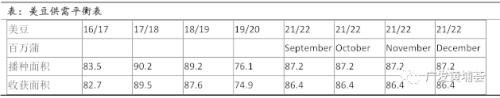

根据美国农业部公布的12月供需报告,2021/22年度美国大豆产量44.25亿蒲,2021/22年度大豆期末库存3.4亿蒲,随着美国大豆天气无损害和丰产上市,下半年美豆库存不断调高,美豆期末库存已经大幅恢复,库存紧张格局被改变,在2022年南美大豆上市压力下,美豆库存仍有上调需求。

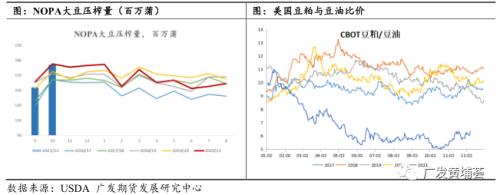

2021/2022年度预计美豆压榨21.90亿蒲式耳,较上年增加0.5亿蒲式耳。2020/2021年度至今美豆月度压榨量持续维持高位,全球油脂价格高位,饲料需求增长,压榨量维持高位。根据美国大豆供需平衡表,美国豆油生物柴油消费大幅增加至110亿磅,较上年度增加24%,2021/22年度美豆粕需求预计保持在3790万短吨,较上年度小幅增加32万短吨,较上年基本持平,美豆豆粕压榨需求保持稳定。油粕比方面,美国豆油的需求在2022年能否延续主要看原油和生物柴油政策,美盘油粕比也有回归均值的需求。

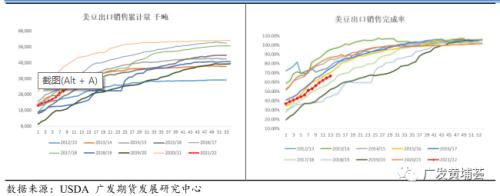

美豆2021/2022年度预计出口20.50亿蒲式耳共5580万吨,截止2021年11月25日止当周,美国2021/2022年度大豆累计销售3716万吨,美国大豆销售完成率为66.63%,巴西豆集中上市之前,美豆仍有较强劲的市场需求,但2022年二季度开始美豆面临南美大豆的竞争冲击压力,中美贸易关系也会影响中国对美豆市场的出口需求。

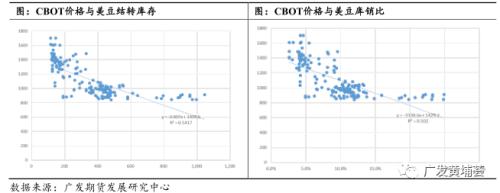

展望2022/2023年度,在2021年美豆高价刺激下,美豆种植面积有望增加,而美豆也面临南美大豆的竞争,美豆出口下调,美豆产量增加,美豆库存有望继续增加,通过对近10年USDA每个月公布的的结转库存和库销比的值和该月的CBOT指数价格进行回归,我们得出散点图如下面两图所示,2021年11月美豆库销比在7.8%附近的情况下,对应CBOT指数价格略低于1200美分,2022年美豆库销比上升,美豆价格有望回到常规年份的1000美分一带。

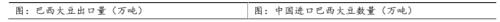

巴西大豆1月份开始收获、4月份基本收割完毕;阿根廷大豆11月开始播种,来年4月开始收割,5月基本收割完毕。11-1月份对应巴西大豆开花结荚期,而阿根廷大豆播种、发芽、开花、结荚的均在这个阶段,发芽及早期生长阶段尤其需要充足的水分,2022年一季度的天气比较关键。 USDA预测2021/2022年度巴西大豆产量1.44亿吨,较上年度增加700万吨,其他机构都给予巴西大豆较高的产量预期,市场普遍预期巴西大豆会获得丰产。市场预计阿根廷大豆产量在4950万吨,较上年度减少150万吨,阿根廷大豆产量不确定性比较大,需要跟踪天气的状态。

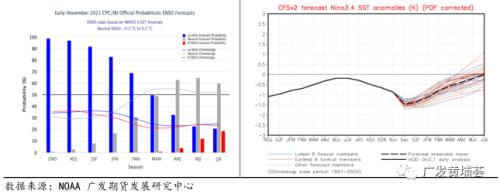

12月份美国国家海洋与大气管理局发布的报告显示:拉尼娜已经发生,持续到2022年2月的概率为90%。按照各种气象模型的预估情况,本次的拉尼娜持续时间较短,一共4个月的时间,而且峰值并不强,属于典型的弱拉尼娜气候。

11月到次年的5月是南美主要农作物的种植、生长和收获期,在此期间发生的拉尼娜容易给巴西南部以及阿根廷带来严重干旱,可能会影响南美地区作物的生长。本次弱拉尼娜发生在11月到明年2月,主要发生在南半球农作物的生长期,需要关注对南美大豆、玉米等作物的影响,2022年一季度南美大豆存在天气炒作的机会。

通过统计的数据显示,对于南美大豆和玉米情况,拉尼娜造成的影响很大,只要拉尼娜发生在南美作物的生长期,拉尼娜基本都会造成阿根廷大豆和玉米减产,而巴西大部分年份不受拉尼娜的影响。因阿根廷大豆种植区域比较集中,大豆单产容易受到灾害天气的影响。

USDA给出的巴西2021/2022出口预估为9400万吨,较去年增加1235万吨,增幅15%;阿根廷大豆出口535万吨,较上年略增16万吨,阿根廷大豆出口量并未恢复到正常状态,往年阿根廷大豆出口量能达到1000万吨,后期阿根廷大豆出口量存在上升潜力。

有数据显示,2021年1月至11月巴西出口8340万吨大豆,同比增长1%,其中70%运往中国。目前南美大豆库存仍处于相对低位水平,巴西大豆期末库存282万吨,阿根廷大豆库存只有236万吨,阿根廷大豆库存一直未恢复起来,南美大豆的出口压力并不大。

3.中国豆粕市场:需求支撑力度减弱

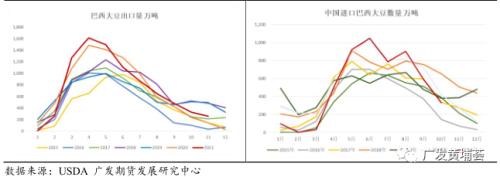

中国海关公布的数据显示,2021年1-11月进口大豆累计进口总量为8766.85万吨,较上年同期累计进口总量的9280.25万吨,减少513.40万吨,减少了5.53%;2021/22年度(10-11月)累计进口总量为1367.90万吨,较上年度同期累计进口总量的1827.49万吨,减少459.59万吨,减少了25.15%。 2021年10月份以来中国进口大豆榨利大幅上升,中国油粕强于美豆价格,油粕现货高基差使行业榨利水平大幅提高,预计在2022年中国大豆进口量将保持高位,中国有望大量采购南美大豆,中国进口大豆供应充足。

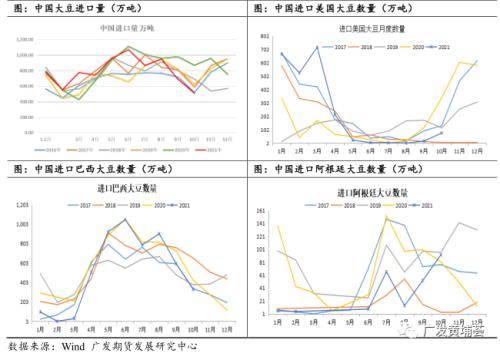

从统计数据来看,截止到2021年11月,2021/2022年度( 10月-9月)全国大豆压榨总量为1646.33万吨,较2020 /2021年度同期的1722.46万吨减少了76.13万吨,跌幅为4.42%;2021年迄今全国大豆压榨总量为8483.35万吨,较2020年同期的8700.29万吨减少了216.95万吨,跌幅为2.49%。从开机率来看,2021年11月国内大豆综合开机率为55.46%。受下游养殖行业进入下行周期影响,中国油厂开机率和压榨数量低于2020年。

从豆粕的成交以及提货情况看,2021年高价豆粕对需求形成压制,市场整体成交及提货量均有下滑,市场采购积极性大幅下滑。四季度由于大豆到港延迟,中国豆粕库存略显紧张,但随着南美大豆上市的临近,中国豆粕阶段性偏紧格局有望缓解。

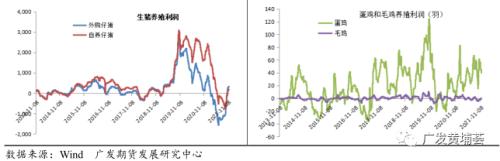

据饲料工业协会样本企业数据测算,2021年1-10月全国工业饲料总产量2.43亿吨,同比增长14.9%;1-10月猪饲料产量10599万吨,同比増长49.5%;蛋禽饲料2621万吨,同比减少9.7%;肉禽饲料7466万吨,同比减少5.7%;水产饲料2200万吨,同比增加13.5%。 从养殖利润的角度来看,养殖行业利润大幅下滑,当前自繁自养利润略微小幅盈利,而外购仔猪利润则每头亏损上千元,市场补栏的积极性大受影响。随着生猪价格下跌,猪饲料产量环比下滑压力较大,蛋禽、肉禽饲料需求改变的态势也难以改变,豆粕需求支撑力度减弱。

据农业农村部监测,2021年10月份全国能繁母猪存栏量4348万头,环比下降2.5%,连续4个月下降,同比增长6.6%,同比增幅逐渐下降,比4100万头的正常保有量多了6%。当前母猪淘汰以落后产能母猪为主,二元回交及二元能繁也有淘汰,能繁母猪存栏持续下滑。2022年中国养殖行业有去产能的需求,生猪、肉禽饲料需求不容乐观,豆粕蛋白需求较难保持正增长水平。

4.2022年度豆粕市场展望

2021/2022年度全球大豆期末库存重回到1亿吨之上,全球大豆供应向宽松状态转变,美国大豆丰产和巴西大豆预计增产奠定全球大豆供应增加的格局;在天气不出现灾害情况下,2022/2023年度全球大豆总体供需格局有望保持宽松。 11月到次年的5月是南美主要农作物的种植、生长和收获期,2021年11月开始的拉尼娜容易给巴西南部以及阿根廷带来严重干旱,可能会影响南美地区作物的生长,市场存在一定炒作上涨机会。 在美豆价格高位的刺激下,2022年美豆种植面积有望继续增加,而展望明年下半年的天气,拉尼娜结束后天气回归正常可能性大,美豆增产的可能性也很大,美豆库存有望继续增加,美豆价格有望向1000美分/蒲式耳一带回归。 2021年10月份以来中国进口大豆榨利大幅上升,中国油粕强于美豆价格,油粕现货高基差使行业榨利水平大幅提高,预计在2022年中国大豆进口量将保持高位,中国有望大量采购南美大豆。2022年中国养殖行业有去产能的需求,生猪、肉禽饲料需求不容乐观,豆粕蛋白需求较难保持正增长水平。 预计2022年豆粕呈现宽幅震荡、重心下移的走势,豆粕现货价格有望回到3000元/吨,豆粕基差将保持弱势。根据天气情况,豆粕存在阶段性的做多机会。但从长期来看,豆粕供应宽松格局将形成,豆粕仍可以择机逢高抛空。

最新发布