谈到生猪行业,始终绕不开的话题是猪周期。

对于生猪行业而言,产品价格即是生猪的销售价格,产品数量即是生猪出栏量。由于行业需求以人口为锚相对稳定,所以行业需求价格弹性偏低,猪肉供给对猪肉价格起到决定性作用。

供给相对于价格的滞后性是猪周期形成的主要原因。市场参与者从发现价格上涨到加大供给之间至少要经过育种、杂交以及商品猪保育育肥环节,产生了至少一年以上的时滞,从而形成“肉价上涨——母猪存栏量大增——生猪供应增加——肉价下跌——大量淘汰母猪——生猪供应减少——肉价上涨”的循环。

从历史情况来看,生猪价格触底至新一轮猪周期启动往往伴随着时间周期临近、生猪养殖利润空间不足以及行业产能的见顶回落。其中,养殖利润又可拆解为生猪价格和饲养成本。我们将就时间周期、生猪价格、饲养成本、行业产能四个维度对当前的生猪行业进行分析。

从时间周期上看,可查的历史数据显示,生猪行业的周期性变动通常在4年至4年半完成一次轮回,前三次猪周期分别发生在2006年至2010年(周期一)、2010年至2014年(周期二)、2014年至2018年(周期三),隔4年开启一个周期的结构稳定。按前述规律推算,2022年存在作为新一轮周期起点的可能。

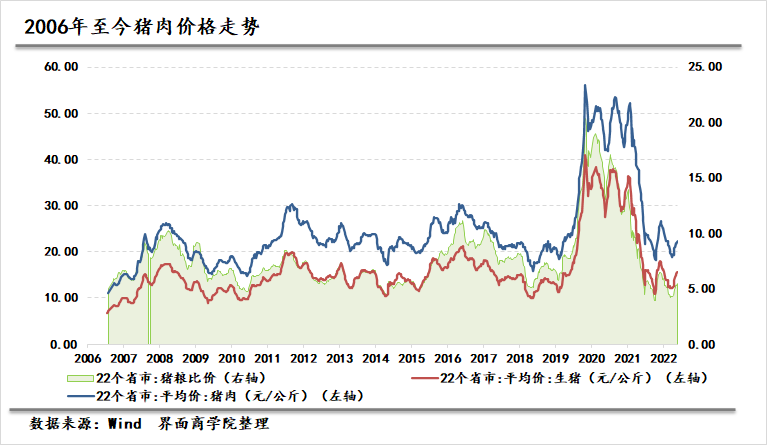

从历史价格上看,历史上数次猪周期低点猪肉价格均跌破20元/公斤(蓝线左轴),且在15元/公斤之上,底部较为稳定。前三次猪周期也呈现了较为稳定的规律:其一是猪肉价格通常会呈现二次探底(蓝线跌破20元/公斤),其二是探底均发生在二季度附近。这也与生猪行业的季节性因素相关。

猪肉价格不仅受猪周期影响,季节性因素亦是猪价的决定因素之一。受中秋、国庆、春节等传统节日的影响,生猪价格通常呈现为一季度生猪价格由高位回落,二季度价格底部运行、三季度价格逐渐回升,四季度价格维持高位的特征。

比如,周期一尾声的探底发生在2009年5月,随后于2010年4月发生二次探底。周期二尾声的探底发生在2014年5月,随后于2015年4月发生二次探底。周期三尾声的探底发生在2018年5月,随后于2019年2月发生二次探底。当前猪肉价格分别于2021年10月以及2022年4月两度探底,也均处于15元至20元/公斤的区间,较为符合上述规律。

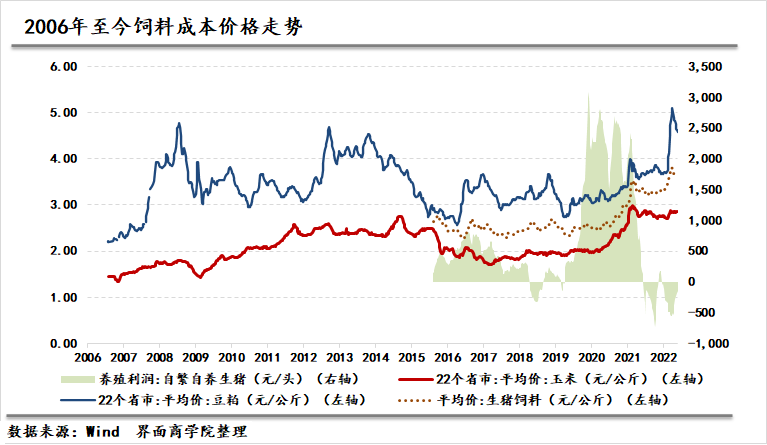

从饲养成本上看,饲料为生猪养殖成本的核心,占到总营业成本的60%左右,而其中玉米和豆粕作为生猪能量及蛋白的补充,分别占到饲料成本的60%和20%,可以说玉米和豆粕成本对生猪行业的利润空间起到了关键作用。近期由于突发气候的影响,美洲大豆产量大幅下滑,供给预期不足,加之新冠疫情以及俄乌冲突的冲击,大豆玉米及相关农产品价格飙升。大豆价格已由2020年初的低点3.09元/公斤涨至2022年5月27日的4.59元/公斤,涨幅达48.5%,而玉米价格由2020年初的1.99元/公斤涨至2.85元/公斤,涨幅达43.2%,当前价格均创下近20年新高。饲料成本的这一涨幅对应近30%营业成本的增长,带给了猪企较大的成本压力,叠加猪价持续回落,猪粮比价连续九周进入过度下跌一级预警区间,推动行业加速出清。

从上图绿色区域养殖利润上看,此番行业调整对猪企的挤压已超过了上一个猪周期底部,

且自2021年6月以来,单头生猪亏损已经持续了一年,头部猪企也纷纷转盈为亏,可见当前的市场环境符合猪周期的底部特征。

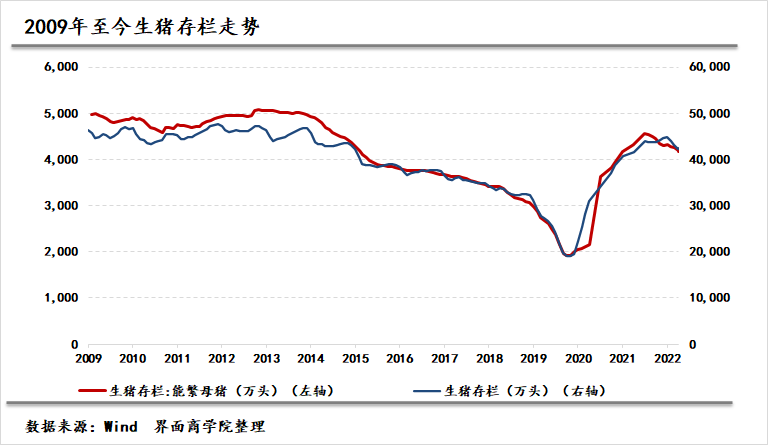

从行业产能的角度看,生猪存栏是未来供给的保障,能繁母猪数量则直接体现了生猪生产能力。基于我国散养为主的结构,技术管理水平相对稳定,每年每头母猪断奶仔猪数(PSY)指标短期不会发生大幅改善,所以能繁母猪数可基本反映未来生猪的供应能力。而能繁母猪数量在经历大幅回落后,想恢复出第一批能繁母猪则需要半年以上的时间,待到第一批生猪出栏则又需要经历4个月的孕育期、1个月的哺乳、1个月的保育及4个月的育肥期,即10个月的时间。

能繁母猪2021年6月见顶,向后推算10个月即供给高峰与2022年3月末的价格低点相互印证。而能繁母猪随后见顶回落,由2021年6月的4564万头回落至2022年4月的4177万头,亦说明了未来年内生猪供给将呈现持续回落的趋势。叠加猪价三季度反弹、四季度维持高位的季节性因素,可以判断年内诸多因素将支撑生猪价格继续回升。此外,当前的产能去化仍相对温和,能繁母猪绝对量下降幅度不大,仍存在一定下行空间。

上述分析均对新一轮猪周期的临近提供了支撑。不过即使新一轮猪周期来临,预期也会相对温和。我们将从特殊事件、人口、政策、上市公司集中度四个角度予以分析。

首先,一轮猪周期的到来通常伴随着特殊事件的发生,通常是疫情及政策影响下,供给收缩行业出清,推动猪价持续攀升。前述周期一的起点为生猪蓝耳病爆发,周期二为生猪大规模爆发口蹄疫、高热病、流行性腹泻,周期三为我国加强对养殖业环保要求,于2014年年初颁布第一部专门针对畜禽养殖污染防治的法规性文件《畜禽规模养殖污染防治条例》,环保禁养趋严,不规范农户被淘汰,而2018年以来所处的周期为非瘟疫情导致,猪价也创下历史新高。而当前尚未有明确的特殊事件发生,提供生猪供给持续收缩、开启新一轮周期的动能。

其次,生猪价格需要稳定的需求保障,而生猪行业的需求持续增长主要源于人口的持续增长以及消费结构的稳定。而当前我国人口已现增长拐点,人口同比增长率逐年走低,而饮食结构上,随着城乡居民消费升级和健康理念普及,消费已由单一的猪肉消费向多元化消费转化。从猪肉占家庭肉类消费的比例看,城乡占比分别由2000年的65.3%、77.8%下滑至2020年的52.1%、53.8%,需求端对价格的支撑力度走弱。同时多点散发的新冠疫情亦对猪肉终端消费形成负面影响。

再次,政策面上看,政府加大对供给保障力度,保障猪肉供应的安全。农业农村部于2021年9月印发《生猪产能调控实施方案(暂行)》,《方案》提出,“十四五”期间,以正常年份全国猪肉产量在5500万吨时的生产数据为参照,设定能繁母猪存栏量调控目标,即能繁母猪正常保有量稳定在4100万头左右,最低保有量不低于3700万头。对于能繁母猪存栏量低于正常存栏量的90%(最低保有量)时,将采取加强增加产能引导措施,农业农村部向能繁母猪存栏量低于最低保有量且未采取调控措施或调控不力的省级人民政府发预警函,督促进一步采取补贴、信贷、贴息等政策措施,提振产能。当前能繁母猪存栏正处于4100万头的合理区域,能繁母猪继续大幅下行将触及预警区间,短期大幅下行的可能性不大。

最后,行业集中度有持续升高的趋势。国家统计局数据显示,2019年、2020年、2021年全国生猪出栏量分别为54419万头、52704万头和67128万头,前五家上市猪企合计出栏量分别为4054万头、4859万头和8269万头,分别占全国出栏量的7%、9%和12%,集中度逐年抬升。与此同时,头部猪企近年纷纷扩充产能,优化产业结构,打通上下游建立成本优势。行业集中度的提升将有效提高行业价值发现能力,平抑行业的异常波动。

综上所述,当前的市场环境满足猪周期底部的条件,年内猪肉价格温和上涨可期,但开启新一轮周期或仍需特殊事件的激发,此外预期周期的运行将相对温和。对于上市猪肉个股而言,当前行业估值处于底部区间,投资安全属性高,存在上行空间,但在没有特殊事件的激发下,不宜对预期收益期待过高。